La mort s'ha tornat a abaratir

Tot i la rebaixa de l'impost de successions, que ha entrat en la segona fase, en molts casos és més favorable donar en vida

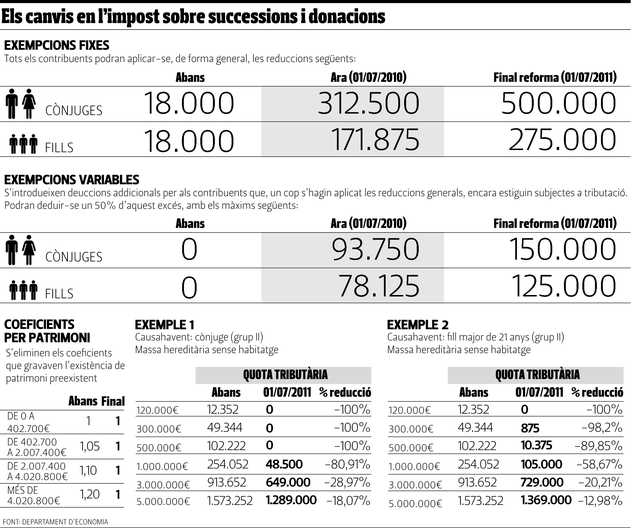

La reforma de l'impost de successions i donacions que el Parlament català va aprovar davant els greuges comparatius que van crear les rebaixes a altres comunitats autònomes situarà Catalunya en la franja mitjana, per sobre del País Basc (on no es paga res) i de les comunitats on gairebé no es paga (Canàries, Balears, Castella i Lleó, La Rioja, Madrid i el País Valencià), i per sota d'Andalusia, Galícia i Extremadura. Però això serà l'1 de juliol del 2011, quan haurà acabat la transició, ja que les rebaixes es van fent de manera escalonada i acabem d'entrar en la segona etapa, de manera que morir el 30 de juny podia costar molt més car que fer-ho l'1 de juliol.

Exemple. Un home deixa a la dona la propietat de l'habitatge habitual, valorat en 400.000 euros, una segona residència valorada en 500.000 euros i accions per valor de 200.000 euros; té dos fills, als quals deixa 500.000 euros en efectiu a cadascun. Si el testador hagués mort entre l'1 de gener i el 30 de juny, els tres hereus haurien d'haver pagat en total 216.000 euros d'impost de successions (el 19,6% del valor de l'herència); si mor entre l'1 de juliol d'aquest any i el 30 de juny del 2011, el cost per als hereus baixa a 110.437 euros (10% de la massa de l'herència), i a partir de l'1 de juliol de 2011 pot morir un pèl més descansat, sabent que la Generalitat només s'endurà 29.750 euros (el 2,7% del seu patrimoni).

El cas anterior és un dels molts que tracta l'advocat Alejandro Ebrat, especialitzat en assessorament tributari, a Las sucesiones y donaciones en Catalunya con la nueva reforma, una guia pràctica per evitar problemes amb les herències i estalviar impostos amb un testament adequat o fent donacions en vida més favorables.

La transició no afecta a l'hora de calcular si surt més a compte donar en vida o deixar en herència. L'escala de l'impost és la mateixa en els dos casos, però des del 2008 hi ha una escala reduïda per a les donacions a fills, cònjuges i assimilats i pares fetes davant notari (5% fins a 200.000 euros; 7% de 200.000 a 600.000 i 9% a partir de 600.000). Com que l'escala normal va del 7,42 al 32,98%, per a aquests parents en general és vàlida l'afirmació que donar és més barat que deixar en herència, però s'han de fer números en cas de patrimoni immobiliari adquirit després del 1986, ja que el donant pot haver de pagar una plusvàlua important, i això afegit a l'impost del donatari pot sumar més que l'impost mortis causa. Si es tracta de parents més llunyans o beneficiaris sense parentiu, la millor opció és esperar a la mort.

Mentre no es guanya res donant en vida als parents més propers l'habitatge habitual, ja que l'exempció del 95% actua en els dos impostos, s'han de fer càlculs en el cas d'immobles situats en comunitat diferents a la de residència. Les herències es paguen on vivia el mort, però les donacions d'immobles es paguen on són aquests, de manera que si són en una comunitat de baixa tributació és millor donar-los en vida.

El traspàs d'un negoci o de les participacions d'una empresa a un fill, cònjuge, germà, ascendent o lateral fins a tercer només s'ha de fer en vida si el donant té més de 65 anys, ja que en cas contrari paga íntegrament l'impost. Convé deixar-lo en herència, i així el beneficiari tindrà una reducció del 95%.

Però no només es miren els diners. Donar fa cosa per la por que te n'hagis de penedir més tard si et quedes sense mitjans i no t'ajuda la persona a qui li vas passar el patrimoni, però això no és obstacle perquè hi ha la figura legal de la «reserva de facultat de disposar», una manera de traspassar patrimoni als futurs hereus amb optimització fiscal però conservant sempre el control: qui dona pot anul·lar sempre que vulgui la donació, i el donatari no pot fer servir els béns i els ha de conservar per si els hi reclamen.

En els consells per pagar menys impostos, Ebrat destaca que donar diners sempre és més barat que deixar-los en herència i que es pot esquivar el pagament de més de la meitat dels impostos lligats a les empreses a través de la donació temporal de l'usdefruit d'accions: es traspassa el dret a cobrar dividends i només es paga un impost del 2% pel valor real dels títols.

el testament més comú, el pitjor.

Sempre es pot buscar l'estalvi més gran, el 100%, no pagant res i confiant que els inspectors no actuaran durant el termini de prescripció. L'impost de successions ja no es pot exigir als quatre anys i mig des de la data de defunció, mentre que les donacions prescriuen als quatre any i un mes des de la materialització a cal notari.

Evitar baralles entre hereus

El disseny de l'herència serveix tant per pagar menys com per evitar problemes entre els successors. Ebrat assenyala sis normes elementals per evitar els problemes més comuns:

1. Fer testament.

2. Individualitzar els béns. S'ha d'assenyalar què es deixa a qui, evitant que siguin els hereus els que hagin de valorar, vendre i repartir els béns.

3. Creació d'empresa familiar. Una manera d'evitar problemes successoris i aconseguir la continuïtat del patrimoni és constituir una empresa familiar i entregar part de les accions als hereus.

4. Evitar les legítimes. Els legitimaris tenen dret a una quarta part de l'herència. Això implica que si hi ha fills més afavorits que altres, els perjudicats demanaran que els béns siguin valorats al màxim perquè la seva quota sigui més gran, mentre que els altres voldran valoracions baixes per pagar menys impostos. Per evitar acabar als tribunals, convé repartir l'herència fent menció de la part que es considera a compte de la legítima.

5. No fer moviments bancaris d'última hora. Es computen tots els béns que pertanyien al difunt en l'últim any i que no es pugui demostrar que han desaparegut per operacions normals com ara compres.

6. Evitar els usdefruits. Deixar als fills els immobles i al cònjuge el seu usdefruit és una font de problemes perquè si no hi ha acord entre tots, ningú pot fer res.