Bancs refundats

Els nous requeriments de solvència de Basilea III poden determinar a mitjà termini un nou model bancari més orientat a la prudència. La restricció de crèdit pot alentir la sortida de la crisi econòmica

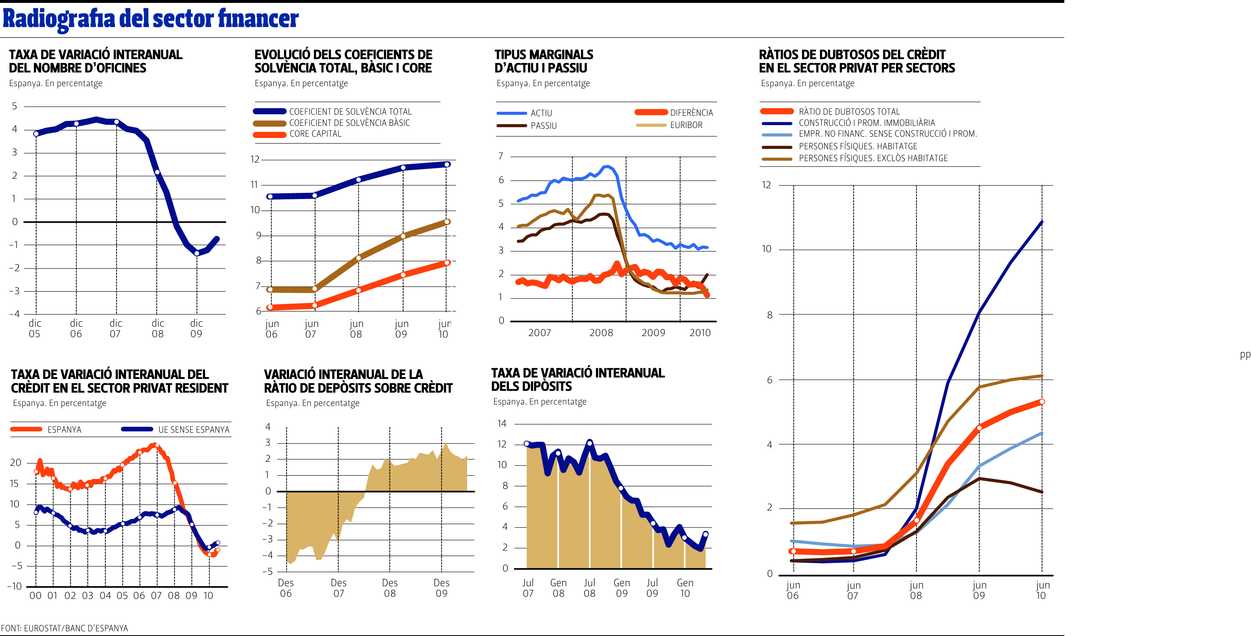

Tota crisi es resol amb transformacions profundes, i la que ha sofert el sector financer sembla dur-nos a un nou mètode bancari determinat per la prudència, conduït pels rigors de la nova normativa de Basilea III, que exigirà als establiments financers guardar més capital, i més pur, que no inclogui derivats financers. Un nou capteniment que també pot tenir els seus efectes en la manera com es redreça l'economia. De moment, podem veure com el mercat s'endinsa de forma decidida cap al passiu i fa servir les comissions per reequilibrar el marge d'interessos.

L'actitud dels mercats financers, en la seva funció d'avançar-se a esdeveniments futurs, és clara, i estan ja descomptant els efectes que en els pròxims anys la nova normativa tindrà sobre el rendiment del negoci bancari.

Exigències com un 7% de capital de màxima qualitat sobre els actius de risc pot determinar l'encariment del préstec. Jordi Fabregat, professor de finances d'Esade, opina: “És clar que el crèdit serà més car, si el banc necessita capital de més qualitat, però és que això és el que calia fer: era una anomalia concedir préstecs a l'1%. Si un projecte és bo, el seu finançament mereix que es pagui un 4%”.

Des d'un dels principals bancs del nostre sistema es considera que això no ha de ser necessàriament així, ja que “si el mercat és solvent, i els mercats majoristes del diner se senten còmodes, serà més barat finançar-se en aquest mercat, cosa que permetrà seguir amb la mateixa política de crèdits”. El director adjunt de Caixa Penedès, Joan Caellas, no veu la relació directa entre Basilea i l'encariment del crèdit: “Si ara costa més el préstec és pel cost del finançament, ja sigui en mercats majoristes o minoristes, amb un euríbor a l'1,5% i totes les entitats barallant-nos per captar dipòsits al 4,5%. S'encareixen els crèdits per defensar els marges”.

Des de l'IESE, el professor de finances Javier Santomá explica: “Tot el poderós model de creació de liquiditat es complica amb els nous requisits, però si hi ha molta competència els bancs seguiran donant crèdit com abans”. Tot plegat es tracta de créixer en uns termes més raonats, com diu Xavier Segura, cap d'estudis de Catalunya Caixa: “Ahir, l'excés de crèdit afavoria l'expansió, i demà el crèdit serà més restrictiu, es farà una selecció natural, amb la qual cosa el crèdit es concedirà d'una manera més sostenible. Seria lamentable que en aquesta correcció se sigui més restrictiu del compte i es freni la recuperació”. Val a dir que, com diu Segura, l'economia espanyola té pendent un procés de despalanquejament i pertoca deslliurar-se de bona part de la càrrega de la motxilla d'endeutament. Però hi ha el risc que en aquest procés d'aprimament, que pot durar deu anys, les entitats dediquin excedents a sanejar capital, en lloc de prestar diners, i això podria alentir el redreçament de l'economia.

Maite Barrera, de la consultora Bluecap, opina: “Atès que el capital passa a ser un bé superescàs i ja no es tractarà d'acumular volums, sinó d'obtenir rendibilitats, serà estratègic el pricing, pel qual el preu del crèdit augmentarà, sí, però no pas d'una manera indiscriminada, sinó d'acord amb el perfil de risc del client”.

Per la seva banda, el responsable d'economia del Centre Metal·lúrgic, Eliseu Santandreu, creu que l'acord sobre el capital adoptat a Basilea “encareix evidentment els crèdits, i això és un pal important per a l'economia productiva, ja que les empreses no només tenen molta despesa financera, sinó a més un difícil accés al crèdit, i és molt més greu les garanties que demanen els bancs que el cost en si del crèdit”.

L'AIXETA TANCADA.

Si en el passat recent l'expansió creditícia creixia a ritmes de fins a un 30% anual, potser en els pròxims anys serà la captació de passiu la que cavalcarà al galop, tot i els advertiments del Banc d'Espanya, que no veu clar que tothom s'aboqui a una guerra pel dipòsit sense estrènyer prou la reducció de costos i un augment de l'eficiència. El cert, però, és que els dipòsits que procedeixen de l'estalvi privat ja suposen prop d'un 50% dels actius de la banca a Espanya. Tot i que en els darrers mesos ha declinat, des de l'estiu del 2007 les entitats han anat captant dipòsits a un ritme elevat, fins a assolir taxes de creixement interanual de gairebé un 10%.

L'economista Jaume Argerich creu que l'estímul que ara està experimentant el negoci del passiu “servirà perquè canviïn les quotes de mercat”: “És previsible que duri en el temps, ja que d'estalvi n'hi ha, ja que encara tenim dos terços de la població que no pateix directament la crisi”, adverteix. Sobre el que succeirà a partir d'ara, el professor Santomá ho veu clar: “La relació client-banc passarà pel dipòsit, com antany, i si algú vol crèdit, el banc el condicionarà al dipòsit. Tornarà a tenir importància el model de banca transaccional”.

Fonts d'un dels principals bancs del sistema afirmen: “La guerra del passiu és una cosa d'ara, conseqüència dels problemes que hi ha per finançar-se als mercats internacionals, on les caixes tenen un accés restringit. Aquesta conjuntura seguirà fins que s'obrin del tot els mercats majoristes”. Dins d'aquest discurs, el director adjunt de Caixa Penedès, Joan Caellas, hi afegeix: “Com que bona part no gens menyspreable dels balanços se suporta en el finançament dels mercats majoristes, i com que cal que minvi el risc país i així tenir un menor cost de capital, cal anar a cercar el finançament minorista, l'estalvi més estable”. Però, és clar, això afecta els marges, i els experts preveuen que el marge d'interessos minvarà un 15% cada any entre el 2010 i el 2012. Eliseu Santandreu opina: “Ens trobem en una situació atípica: en lloc d'obtenir més rendibilitat de l'actiu i que el passiu tingui un cost més assumible, és al revés. La solució és, doncs, reestructurar-se, cercar mercats estrangers o jugar amb les comissions”.

No són pas pocs els que temen que, per obtenir ingressos amb què suportar els marges d'interessos, el negoci bancari abusi de les comissions, que suposen un terç d'aquest marge, ja sigui pels serveis de sempre o per altres de nova creació. En conjunt, segons dades del Banc d'Espanya, les comissions per targetes de crèdit i dèbit, a més de les que corresponen al manteniment de comptes corrents i comptes d'estalvi, des de principi d'any s'han incrementat un 4%. Algunes creuen que el negoci passa per una reinvenció de la banca, que ha d'aconseguir que el client pagui per serveis que no costen capital, i així augmentar els ingressos. Altres ja preveuen que les comissions incidiran sobretot en els clients ocasionals de cada entitat. Xavier Segura, de Catalunya Caixa, creu: “Si algú apuja arbitràriament les comissions, es quedarà sense mercat, per la simple competència del sistema. Millorar els marges ha de passar per l'eficiència i la productivitat”. Altres veus pensen que no hi ha gaire marge de millora si no s'augmenta el negoci considerablement, en un model de banca minorista.

D'una opinió semblant és Joan Caellas, de Caixa Penedès: “La competència no permet incrementar comissions. El client pot entendre que li cobrin per allò que dóna valor, com per exemple enviar-li un SMS quan es fa servir la seva Visa, com a mesura de seguretat. Caldrà, doncs, imaginar nous serveis”. Eliseu Santandreu és rotund sobre aquesta qüestió: “S'arribarà fins on es pugui en comissions; si no, com es pot retribuir el passiu al 4,5% amb un euríbor a l'1,5%? Seria insostenible”. De fet, ja podem veure com creixen les comissions pel refinançament de deute. I tot això es donarà dins d'un nou model de banca relacional, ja no pas de proximitat, de caràcter multicanal, on com més va més bé guanyaran protagonisme canals alternatius de distribució, com ara internet, la banca telefònica i els serveis a través del mòbil.

Basilea III actua com a gran marc regulador, però no és pas l'únic. La Comissió Europea també tenia preparat un gravamen sobre el sector financer que, segons els seus càlculs, pot proporcionar 23.000 milions de recaptació conjunta en els 27 estats comunitaris. Caellas sosté: “Amb marges deprimits, no és el millor moment per crear una taxa que ha d'engreixar un fons; ara el que cal és atendre la morositat que patim”. El professor Santomá creu que fiscalitzar més els bancs “pot provocar que els accionistes marxin i que el sistema bancari s'empetiteixi als mercats”: “La solució sempre ha de passar per la supervisió i la política monetària”, conclou. Per a Jaume Argerich, “per avaluar la bondat d'una mesura com aquesta caldria veure si hi hauria externalitats negatives, i la crisi ens diu que sí, ja que obligarien els bancs a fer reserves contra la taxa”. Jordi Fabregat considera: “Un impost sobre les operacions financeres difícilment s'arribarà a instaurar, per la manca d'acord multilateral”. En l'esbós que podem fer ara del mercat financer futur, el FROB hi té un paper fonamental, en la mesura que contribuirà en diverses onades a reduir el parc d'entitats i obligar les caixes a perdre definitivament la seva ànima constituint filials bancàries que hauran de sortir a borsa a la cerca de capitalització. Per a Argerich, ha estat una maniobra “més política que d'intervenció real, i si bé és molt car, ho és només per a alguns. Serà un cavall de Troia per provocar noves fusions, perquè les caixes caiguin en mans dels bancs”. Precisament, una font bancària reconeix que el FROB té sentit com a mesura d'urgència, però que “cal reconèixer que el procés que comporta és llarg i incert. Potser hauria calgut fer, com als EUA, un tractament agressiu perquè les entitats que realment han caigut en la insolvència passessin a altres mans, i tot seguit començar de zero. Encara manquen intervencions més enèrgiques, en el món de les caixes”.

El consumidor volia més eines de supervisió

Potser amb les noves regles per reforçar la solvència no n'hi havia prou. Així ho estima Jofre Farrés, delegat de l'associació de consumidors de banca Adicae. “No s'ha tingut en compte la previsió sobre la mala pràctica financera; potser a més d'aprovisionar més, cada entitat hauria de tenir un fons de compensació per esmenar possibles errors en la venda de productes financers a l'usuari, que en definitiva és la víctima quan un préstec resulta fracassat”. En aquest sentit, Farrés creu que la proposta de fixar una taxa bancària amb què ha amenaçat la Comissió Europea, per nodrir un fons de garantia, “podria arribar a repercutir negativament en els consumidors, als quals se'ls augmentarien els costos. Fóra millor potenciar la regulació de control sobre possibles pràctiques inadequades”.