Fer el salt per una comissió massa alta

Hi ha diversos factors, com la quantia de comissions, el tracte o aconseguir un crèdit, que poden dur un usuari de banca a no renovar la confiança a la seva entitat

La capacitat de donar sempre un bon servei ancora la fidelitat

Els dipòsits ara ja no són un factor desllorigador d’infidelitats

A més exigència de l’usuari de banca, més possibilitats de canvi d’entitat

Es comparen condicions, ja no es confia cegament en l’assessor

Seria exagerar que al sector bancari hi tenim un problema greu d’infidelitat per part dels seus usuaris, talment com passa a la telefonia, però si que és ben palès que amb el creixement exponencial de l’exigència dels estalviadors, molt més madurs que antany, les possibilitats que un client es deixi seduir per la competència també s’eleven.

Enquestes sobre fidelitat com les del comparador Acierto.com són prou esclaridores quant a la lleialtat de l’usuari en sectors determinats: tres de cada cinc enquestats afirmen que no han canviat mai de proveïdor energètic, mentre que tres de cada deu roman per sempre lleial al seu banc. D’altres estudis, tanmateix, com el d’Inmark Europa, observen que en el nostre entorn, mentre que un 24,8% dels enquestats afirma que no pensa canviar de banc, fins a un 75% estan oberts, si s’escau, a la infidelitat.

La possibilitat de desfer la confiança en l’entitat bancària sempre pot aparèixer, així que cal analitzar-ne els motius i perfilar el retrat de qui decideix fer un canvi d’entitat.

Maica López, analista del comparador de productes financers CrediMarket, explica que, si bé “en els darrers anys ha minvat el percentatge de persones que afirma tenir en ment canviar d’entitat principal”, el cert és que hi ha motius ben definits per fer aquesta passa transcendental: “Els tres motius a l’hora de canviar de banc són els mateixos que fa uns anys, és a dir, pagar menys comissions, aconseguir un préstec i millorar l’interès dels productes que es tenen contractats.”

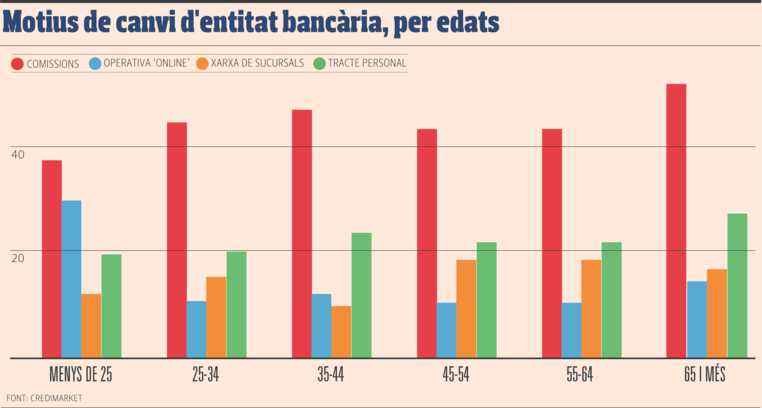

A l’enquesta sobre hàbits bancaris que realitza CrediMarket, conjuntament amb Target-Empirica, hom ha realitzat una segmentació generacional per esbrinar que impulsa una persona usuària de banca a cercar nous proveïdors. Així, tenim que la generació millenial es planteja seriosament abandonar la seva entitat tradicional si amb això pot millorar la seva operativa on line: fins a un 30,78% dels enquestats de menys de 25 anys (vegeu el gràfic adjunt). En canvi, en la franja d’edat d’entre 55 i 64 anys, el tracte personal, si no es satisfactori, duria un 32,54% dels enquestats a cercar una altra opció. Cal dir que el factor comissions és la raó principal a totes les franges d’edat, especialment en edats superiors als 55 anys, quan és el motiu per prendre la decisió en més d’un 50%.

Més crítics.

El comparador de productes financers HelpMyCash.com disposa, entre les diverses eines que posa a l’abast de l’estalviador, d’una calculadora de comissions que permet saber quant es paga per un compte a l’any i, més important, quant hom podria estalviar si es deixés captar per la competència. Molt sovint, un operador amb una operativa moderada es podria estalviar uns centenars d’euros a l’any pel seu compte, si canviés d’entitat.

Mandrosos.

Mezcua insisteix que cal tenir més iniciativa, sobretot pel que fa a les comissions: “Et pots trobar un usuari de banca que fa temps que paga una comissió de 50 euros i no sap per què.”

A banda de les comissions, la cerca d’un préstec al consum o el tracte personal, Mezcua també assenyala un altre motiu que pot foragitar un client de l’entitat de tota la vida: “La inseguretat. Si la perceben en el seu banc, per informacions que hagin sorgit als mitjans, els estalviadors es lliuren a la possibilitat de fer un canvi d’entitat.”

Ja a la vora del primer quart del segle XXI, el millenial és un nínxol de mercat sobre el qual cal parar molta atenció. Com observa Mezcua, “la banca s’ha adaptat a aquest sector de quasi nadius digitals amb productes com compte sense comissions ni vinculació”. Així doncs, ens trobem, a parer de l’analista de HelpMyCash.com, que “les noves generacions són més fidels, tenen menys vinculacions i, a més a més, no han arribat a hipotecar-se, no han signat cap préstec”.

Ja no hi ha el ganxo.

Després del reagrupament sofert pel sector bancari arran dels trasbalsos de la crisi, les entitats estan més aviat tranquil·les, perquè, com explica Aleix Escassi, director de Client i Desenvolupament de Negoci de Banc Sabadell, “en dades objectives, el nombre de bancs amb què treballa un particular ha baixat: si abans de la concentració tenia vincles amb 1,32 bancs, ara aquest índex és de l’1,22.”

Això sí, tot i que “les necessitats del client no han canviat pas gaire, sí que canvia la forma de consumir productes financers, arran dels canvis tecnològics i el fet que el client està molt més ben informat”.

Des de la perspectiva d’entitat bancària, Escassi afirma que “al costat de les comissions, com a motiu d’infidelitat d’un usuari de banca a la seva entitat tradicional, hi ha el fet, no menys important, de no haver cuidat el client quan s’ha esdevingut alguna incidència”.

Així doncs, entre els mecanismes per atraure nous clients que, és clar, procedeixen d’altres bancs, “a banda de mostrar una marca potent, que promogui la identificació, i productes amb poder d’atracció, hi ha la solvència contrastada en la capacitat d’actual i resoldre quan tenen lloc incidències”.

El servei per damunt de tot, si hem de fer cas a Aleix Escassi, que, pel que fa al cas específic de les hipoteques, afirma que “en un 40%, els clients posen per damunt de tot el servei com a causa per signar una hipoteca a una entitat determinada. El preu és important, per descomptat, però també ho és que hi hagi algú que doni seguretat i expliqui molt el procés, que en la seva fase de formalització no s’hauria d’allargar ni experimentar cap mena d’accident.”

Malgrat que els bancs, ja que volen abastar una gran massa de clients, “han de tendir cap a la industrialització, a estandarditzar”, han de fer vestits a mida a determinats clients, amb capacitat de negociació: “Pel que fa a cert tipus de clients, sobretot en el segment d’empreses, la tendència és a donar-los molt poder per negociar comissions i les condicions de productes financers diversos.”

Molt sovint, un usuari de banca decideix desfer la lleialtat envers el seu banc de tota la vida pels cants de sirena no pas d’una altra entitat, sinó d’un estalviador com ell mateix. “Tenim perfectament estudiat que més d’un 30% dels clients que es capten és per recomanació. És fonamental tenir els propis clients com a promotors perquè d’altres se sentin atrets per la nostra oferta.”

Una pujada dels tipus podria alterar l’actual statu quo? Per a Escassi, “no és previsible que una pujada del preu del diner faci marxar clients, i tot i que sempre hi ha clients subhasters, no hi ha raons perquè n’hi hagi més del compte en el futur pròxim.”

67 punts, el grau de fidelitat

Segons un estudi de la consultora Affinion en col·laboració amb la universitat Oxford Brookes, el grau de fidelitat del sector bancari, amb 67 punts sobre cent, és prou elevat, i només es veuria superat pel sector retail, que s’eleva als 68 punts, i tot depassant el sector de la telefonia mòbil, que registra una puntuació de 64. L’estudi mostra que com més canals d’interacció amb l’entitat té el client (sucursal, web, truc telefònic, ús de l’aplicació mòbil), més fidel és. Així mateix, en la presa de la transcendental decisió de deixar un banc per un altre, la família, amb un 49%, és un element molt més influent que no pas la publicitat. Els amics, amb un 34%, també són un factor a tenir molt en compte en l’elecció d’una nova entitat bancària.