Adversaris per a Renfe

Els aspirants a competir amb l’operadora pública prenen posicions davant la liberalització del tren de passatgers el 2020. L’alta velocitat és el mercat més apetible, però cal una gran inversió i la rendibilitat és incerta

A partir del 14 de desembre del 2020, el monopoli de Renfe arribarà a l’estació final i veurà la llum un nou escenari amb més operadores, tot i que difícil de preveure a hores d’ara. La liberalització impulsada per la Unió Europea pretén fomentar el tren introduint competència i avançant cap a una major integració de les xarxes nacionals. La idea és que si el servei millora, l’oferta augmenta i els preus baixen, hi haurà més viatgers que es decantaran pel ferrocarril i aquest guanyarà quota modal. Aquesta, però, és la teoria, que no tothom comparteix. La pràctica recent també la discuteix: la fi dels monopolis nacionals en alguns països pioners sovint s’han saldat amb més fracassos que èxits.

Això explicaria en part les cauteles que tothom té. Primer, el govern espanyol, propietari de Renfe que és clau en els desplaçaments de milions de persones. I després els aspirants a competir amb Renfe, empreses de transport que saben que la mobilitat està canviant i que volen apostar pel tren malgrat els riscos que comporta: una elevada inversió difícil de rendibilitzar. Tot fa pensar que els beneficis de la liberalització per als usuaris arribaran de manera tímida i limitada.

L’estratègia de Renfe.

Renfe, avui dia Renfe Operadora des que es va separar d’Adif, té els seus orígens en les línies ferroviàries privades i independents amb què va començar a caminar el ferrocarril a l’Estat espanyol -la inauguració de la línia pionera entre Barcelona i Mataró acaba de fer 170 anys-. La xarxa ferroviària es va anar teixint en base a un patró estatal, radial, públic i gestionat per un únic operador, com en molts dels països europeus de l’entorn. Model que la Unió Europea vol superar per crear un mercat lliure i comú ferroviari. Així s’ha anat aprovat un conjunt de directives i reglaments, que es coneixen com a paquets ferroviaris. Els tres primers, corresponents als anys 2001, 2004 i 2007, han procedit a la separació dels gestors de les infraestructures (les vies i les estacions) i les operadores dels serveis, l’obertura a la competència del transport de mercaderies o l’homogeneïtzació dels criteris per a l’obtenció de les llicències ferroviàries, entre altres qüestions. Finalment, el quart paquet, que va veure la llum el 2016, incorpora la liberalització del transport de passatgers a partir del 2020 per als serveis comercials, i del 2024, per als serveis d’interès públic, que s’hauran d’adjudicar mitjançant licitació pública.

“El pla estratègic de Renfe definirà com hem d’afrontar el nou escenari per ser més competitius, intentant retenir i guanyar passatgers”, afirma Villalante, que saluda l’arribada de rivals: “Soc dels que prefereix examinar-se amb un altre que no amb un mateix.”

La liberalització significarà la fi del monopoli de Renfe, però això no vol dir un canvi radical respecte a la situació actual. El que sembla més probable és que mantingui una clara posició de domini en el mercat, i que no posi les coses fàcils als nous competidors.

El paper de l’administració estatal en aquest procés és un xic esquizofrènic. D’una banda, ha de complir amb el dret comunitari en els termes i els terminis compromesos i, si creu en el mercat, afavorir la competència i, si no, com a mínim garantir-ne la neutralitat. D’una altra, té una responsabilitat vers l’empresa pública de ferrocarrils i els seus treballadors, que afronten una transició de conseqüències imprevisibles, i també vers els usuaris, que reclamen un servei òptim.

Anna Pastor, l’actual presidenta del Congrés i ministra de Foment en el primer govern de Mariano Rajoy, es va voler avançar al calendari europeu obrint a la competència la ruta d’alta velocitat entre Madrid, València i Castelló, l’anomenat corredor del Llevant. Diversos grups privats es van presentar per competir amb Renfe a partir del 2015, però la data es va anar ajornant fins que el substitut de Pastor, Íñigo de la Serna, en va desistir al·legant que no volia crear unes condicions específiques que amb la liberalització total del 2020 generaria escenaris diferents. L’arribada del PSOE al govern de Madrid i de José Luis Ábalos al capdavant de Foment no ha canviat les coses.

“Penso que abans de la liberalització efectiva hi hauria d’haver moviments per part del govern per fomentar la competència, però no veig cap interès, van arrossegant els peus. El 1993 [quan va tenir lloc l’obertura del mercat de les aerolínies] van ser més proactius”, es lamenta Manuel Panadero, director de relacions institucionals de Globalia, el primer grup turístic espanyol i un dels aspirants més ben posicionats en la línia de sortida de la liberalització.

El cert és que l’administració vol blindar Renfe. En època d’Íñigo de la Serna, es van iniciar els tràmits per comprar material rodant per valor de 2.000 milions d’euros per a rodalies així com per firmar el nou contracte programa perquè la companyia pública segueixi prestant les rutes considerades servei públic: bàsicament rodalies, regionals i mitges distàncies, que preveu una compensació d’uns 10.000 milions. L’acord és per deu anys renovables a cinc més. A la pràctica, això significa que la liberalització queda circumscrita en una primera fase a allò que Renfe anomena “operacions comercials”, és a dir, l’alta velocitat, sense l’Avant, que també es considera servei públic, i algunes llargues distàncies.

El terreny de joc.

L’alta velocitat serà, doncs, el principal terreny de joc de la liberalització. De fet, ja ho està sent. El setembre passat, la Comisión Nacional de los Mercados y la Competencia (CNMC), en la seva qualitat de regulador ferroviari, va donar el vistiplau a la connexió entre Madrid i Montpeller, amb parada segura a Barcelona, que ILSA, una operadora participada pels propietaris d’Air Nostrum, vol oferir tot aprofitant l’escletxa de les rutes internacionals, ja liberalitzades. A ningú se li escapa que el que realment intenta ILSA és agafar part del pastís de la ruta entre Madrid i Barcelona i prendre posicions per quan la liberalització sigui plena. Les limitacions imposades per la CNMC no suposen a la pràctica cap impediment per als objectius de la companyia.

El mateix passa amb Arriva, del grup ferroviari públic alemany Deutsche Bahn (DB), que vol connectar la Corunya i Porto, aquest cop sobre ample ibèric i línia convencional.

Els exemples d’ILSA i Arriva plantegen un interrogant en tot aquest procés: Els nous competidors ho seran en tota la xarxa o només en alguns corredors d’alta demanda? Per Sergi Saurí, director del Centre d’Innovació del Transport (CENIT) i portaveu del Col·legi d’Enginyers de Camins, Canals i Ports de Catalunya, el risc és que el sector privat es quedi amb les rutes bones i rendibles i el públic amb les deficitàries: “Si cau la rendibilitat de Renfe, qui n’assumirà el dèficit?” En altres paraules: despullar un sant per vestir-ne un altre.

El director d’estratègia de desenvolupament de Renfe assegura que l’AVE és rendible en el conjunt, però hi ha línies que no ho són: “Entre un 10% i un 15% de la facturació són beneficis que revertim en els serveis no subvencionats”, diu. En aquest sentit, Ricard Riol, president de l’ Associació per a la Promoció del Transport Públic (PTP), es pregunta què passarà amb l’oferta que es beneficia de la transferència de rendibilitats entre línies: “Liberalitzar no és gratis, hi ha riscos; els guanys de la ruta Barcelona-Madrid serveixen per eixugar els dèficits de la Barcelona-Bilbao, per exemple.”

No obstant això, des de Renfe no es veu clar que l’aposta d’èxit sigui buscar només alguns corredors. Asseguren que la rendibilitat depèn de tenir el tren el mínim temps aturat, i per això cal treballar en xarxa, no en corredors: “S’equivoquen els que pensen que posant alguns trens entre Barcelona i Madrid ja tindran negoci; no és una aposta segura”, diu Manel Vallalante.

Això ho tenen molt clar a Alsa, la companyia líder a l’Estat en transport de viatgers per carretera, propietat des del 2005 del grup britànic National Express. “És molt important buscar l’efecte xarxa, per això m’inclino a pensar que hi haurà grans operadores, dues o tres com a molt, comptant Renfe, que no cinc que treballin alguns corredors i poques freqüències”, explica Carlos Huesa, director d’estratègia i diversificació d’Alsa, una altra de les grans aspirants d’aquesta cursa. Huesa declara que té “vocació ferroviària” i recorda que el 2000 l’empresa d’autocars va fundar Alsa Rail, per començar a preparar la companyia en aquest terreny.

Panadero, de Globalia, també s’expressa en els mateixos termes: “Aquí, no hi cabem molts.” L’Agència Estatal de Seguretat Ferroviària ha concedit llicència i certificat de seguretat a una trentena d’empreses per transportar viatgers per tren. A més d’Alsa, Ilsa, Globalia i Arriva hi ha grans grups com Acciona, Ferrovial i l’operadora francesa SNCF, també les catalanes Comsa, Moventis i Segalés (cap ha volgut fer declaracions per a aquest reportatge). “En aquest període assistirem a la confluència de potencials operadors”, vaticina Panadero.

La gran barrera.

Tot això fa que sigui un negoci difícil de fer rendible. Però no impossible: i si no que ho preguntin a NTV, l’operador privat italià d’alta velocitat que des del 2012 competeix amb l’estatal Trenitalia, i que acaba de ser comprat pel fons dels EUA Global Infrastructure Partners (GIP) per prop de 2.000 milions d’euros. NTV ja pensa en la internacionalització, i Espanya podria estar en el punt de mira. El mateix que les públiques SNCF francesa i la DB alemanya, que disposen de flota per operar a la Península. “SNCF [que ja ho fa en col·laboració amb Renfe] i DB ho tenen a l’abast, una altra cosa és que tinguin voluntat real de fer-ho, perquè hauran d’explicar als seus contribuents per què han d’arriscar fent una inversió tan elevada”, diu Carlos Huesa.

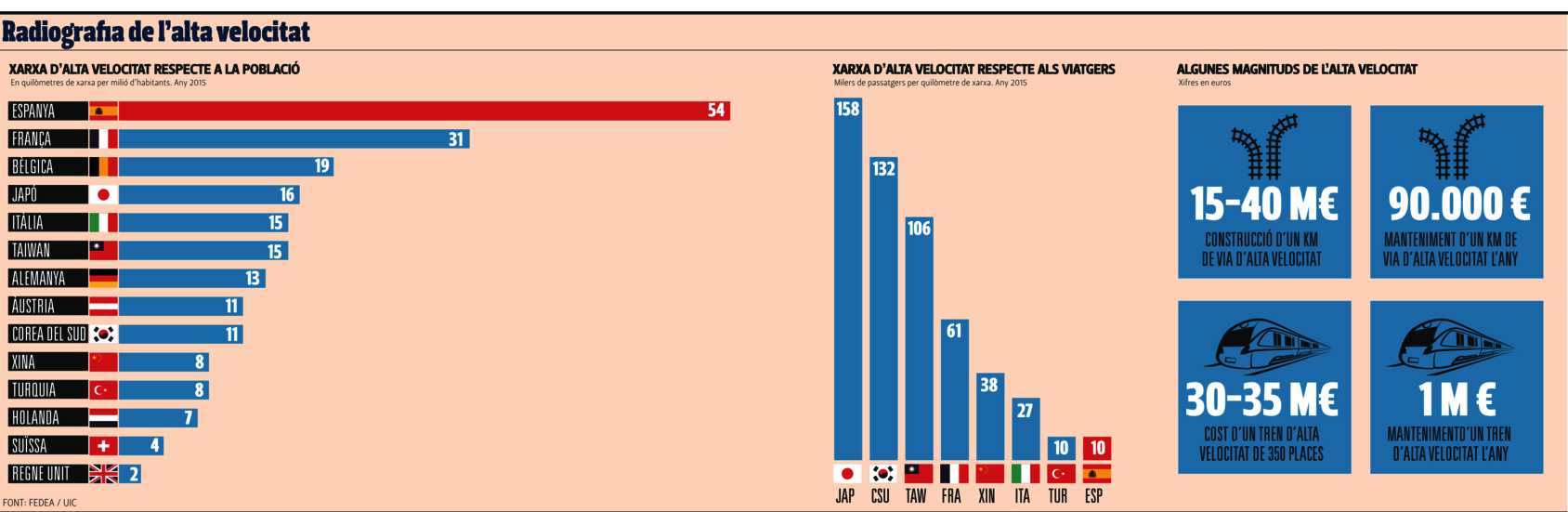

El fet que, tal com assenyalaven Bel i Albalate, la xarxa d’alta velocitat espanyola estigui infrautilitzada hauria de permetre tècnicament l’augment de l’oferta per atreure nous usuaris entre els que ara trien l’avió o la carretera. Els possibles competidors consultats així ho veuen, si bé detecten importants colls d’ampolla, i no tant a la via com en les estacions. Santiago Montero, enginyer i autor del llibre Ferrocarril, el medio de transporte del siglo XXI, lamenta que les decisions polítiques que s’han anant prenent des de fa anys, han anat limitant el tren i el seu potencial: “Els polítics no saben com funciona el ferrocarril; el tren necessita espai i les decisions sovint van en sentit contrari”, assegura. El fet és que estacions com Sants i Atocha a Madrid estan molt limitades i es fa difícil pensar que puguin absorbir nova oferta d’operadors diferents: “Sense prou capacitat a les estacions no hi pot haver ni mercat ni competència”, subratlla Montero.

Javier Asensio, professor d’economia aplicada de la UAB, pensa que tampoc no es pot menystenir la capacitat de l’operador establert de bloquejar l’entrada de nous competidors. De moment, Renfe ha respost davant la CNMC per defensar els seus interessos tant en el cas d’Ilsa com en el d’Arriva. D’altra banda, com que l’oportunitat dels nous rivals rau a trobar vetes de mercat insatisfetes, el futur pla estratègic de Renfe pretén definir quins nous perfils d’usuaris atacar: “El públic jove i el turista tenen un gran potencial de creixement”, assenyala Villalante. Precisament a principis d’any, la companyia va anunciar un AVE low cost, l’EVA, que havia de connectar el Prat i Madrid, però després de fer molt de soroll s’ha aparcat, “per reformular”, diuen.

Optimisme a Catalunya.

En tot cas, per Font, la veritable transformació que portarà la liberalització no serà tant que Renfe haurà de canviar, com que ho haurà de fer Adif, la gestora de la infraestructura: “Deixarà de ser un operador lliure de càrregues.” Això vol dir que haurà de respondre, també econòmicament, davant les companyies privades per qualsevol avaria o problema. D’altra banda, tindrà al·licients per tenir més ingressos a còpia de vendre solcs (drets de pas) a més operadors i a posar els preus en funció de la demanda; fins i tot a treure més rendiments de les estacions de tren. Cal pensar que Adif acumula un deute de 20.000 milions d’euros, en bona part per la construcció de la xarxa d’alta velocitat i que s’eixuga en part amb el que paguen els usuaris: la meitat del preu del bitllet de l’AVE són cànons d’Adif. “És bo que hi hagi més trens a les vies i que aquesta xarxa que ha costat tant es rendibilitzi”, diu Carlos Huesa, d’Alsa.

Ricard Riol, de la PTP, reclama no oblidar l’objectiu últim de la liberalització: augmentar la quota modal del tren. En aquest sentit, pensa que el ferrocarril continua en inferioritat a l’Estat espanyol: “El tren internalitza molts costos que ni l’avió ni la carretera fan; es parla d’obrir el mercat, però el cert és que les regles no són iguals per a tothom.” A més, Riol insisteix en la idea que el que pot passar és que la iniciativa privada es faci espai a costa de Renfe i que això acabi penalitzant el contribuent. “Que el mercat ho resol tot és una fal·làcia, de vegades genera beneficis i d’altres, problemes”, diu Jordi Julià, enginyer i director de la consultora TRN Taryet a Catalunya. Recorda que el ferrocarril és un mercat molt condicionat per les limitacions que imposa la infraestructura: “Liberalitzar quan l’espai és finit exigeix molta prudència.”

Sigui com vulgui, la liberalització portarà un nou escenari i la voluntat és que afavoreixi el ferrocarril.

Alsa

Automóviles luarca és l’origen de la companyia que el 2005 va ser adquirida pel grup britànic National Express, amb concessions de tren al Regne Unit, fins que es va retirar, i a Alemanya. “Tenim una xarxa comercial potent i un gran coneixement del client”, diu Huesa.

ILSA

ILSA és una empresa impulsada pels socis de l’aerolínia Air Nostrum, amb seu a València. Ha expressat la seva intenció d’operar en la ruta d’alta velocitat entre Madrid i Montpeller, passant per Barcelona, i ha rebut el vistiplau de la CNMC, amb algunes restriccions respecte al percentatge de viatgers internacionals.

Arriva

Aglutina els serveis de transport de passatgers per carretera i ferrocarril fora d’Alemanya de DB. Vol connectar la Corunya i Porto amb tren convencional. L’opera dor públic alemany i el francès SNCF són ferms candidats a competir amb Renfe a la península Ibèrica.

Globalia

Va néixer el 1971, quan Juan José Hidalgo va obrir la primera oficina d’Halcón Viajes, i avui té empreses en tot el sector: Travelplan, Be Live Hotels, una empresa d’autocars i l’aerolínia Air Europa, que va trencar el monopoli d’Iberia el 1993. “Som un operador de mo- bilitat i volem estar en el sec- tor del tren”, diu Panadero.

El fracàs de mercaderies

El precedent de la liberalització del transport de viatgers per tren, la de les mercaderies del 2005, no és gaire encoratjador. La quota del tren en el moviment de càrrega es manté per sota del 5%, lluny del 53% dels anys cinquanta i del 30% que s’ha marcat com a objectiu la UE. “Ha estat un fracàs i algú n’hauria d’assumir la responsabilitat”, diu taxatiu Ricard Riol. Miquel Llevat i Gerard Llobet han analitzat què ha passat a l’estudi El Futuro del Ferrocarril de Mercancías en España, i assenyalen un seguit de causes: en primer lloc, una posició de domini de Renfe que condiciona la competència de l’àmbit privat, escassa i limitada; un abandonament d’anys per part de l’administració, i el fet que la carretera sigui molt competitiva.

Les empreses que aspiren a competir amb Renfe es neguen a creure que el cas de les mercaderies sigui comparable.