Un estalvi encara més preventiu

La insostenibilitat del sistema públic de pensions i el preu baix del diner estimulen cada vegada més un estalvi més a llarg termini

El llegat de la crisi, amb totes les lliçons de prudència sobre què cal fer amb els diners guanyats, combinat amb el progressiu envelliment de la població, transformarà, ja està transformant, els nostres hàbits de l'estalvi, molt més enfocats a la nostra jubilació, i les estratègies dels bancs, que hauran de concentrar afanys a atendre la demanda de productes i serveis d'estalvi a llarg termini -plans de pensions i tot el ventall d'assegurances de vida- i de finançament sanitari, amb el benentès que la inversió creditícia estarà sotmesa a grans restriccions normatives, i de mercat, en els anys a venir.

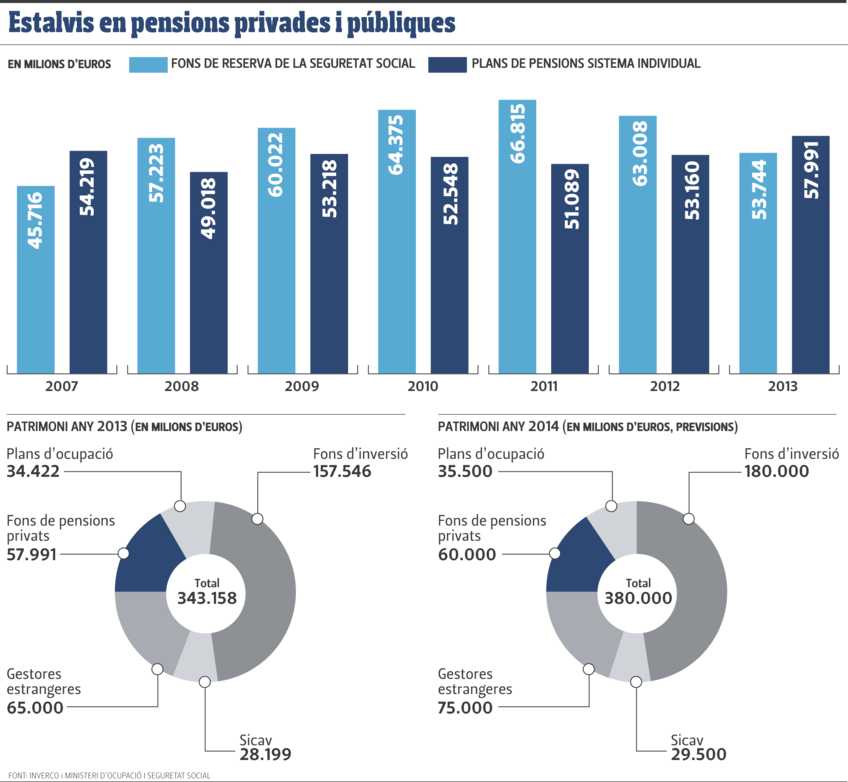

Algunes dades ens revelen que ja estem adoptant una identitat eminentment estalviadora: segons Inverco, la renda disponible per a l'estalvi de les famílies a l'Estat espanyol va créixer el 2013 un 17,4%, fins als 1,05 bilions d'euros, als nivells del 2007. Tanmateix és previst per al 2014 que la inversió col·lectiva arribi als 380.000 milions d'euros, un rècord històric. És perceptible, doncs, que, com diu el macroeconomista Edward Hugh, “l'estalvi augmenta entre els qui tenen diners per estalviar, un fet determinat per als informes sobre la insostenibilitat del sistema de pensions.” Estroncat el mercat immobiliari, la casa ja no és un objectiu per estalviar, i en un entorn de tipus d'interès baixos, entre el 0 i l'1%, el dipòsit deixa de ser el repositori d'estalvi més estimat.

“Ja es comença a percebre l'Estat espanyol com a un país estalviador amb superàvit extern, i per això no ens ha d'estranyar que vinguin aquí tants fons internacionals a comprar actius.” L'Estat espanyol està adquirint el típic perfil de país envellit, en què l'estalvi guanya terreny. Així, el sistema bancari presenta un panorama sotapalanquejat, amb ràtios de 90 préstecs per cada 100 dipòsits -res a veure amb el 170/100 dels anys de la disbauxa- que ens fan semblants a Alemanya i altres estats vells. “No hi haurà prou demanda de préstecs a l'Estat espanyol, que acabarà finançant els préstecs d'altres països”, com diu Hugh, que esbossa un escenari en què “es combinarà la cerca d'alternatives al dipòsit i la pensió pública, amb el foment per part dels governs dels productes d'estalvi, per la via de la bonificació fiscal.” Quant als pensionistes, en temps de deflació com els actuals, veuen les orelles al llop, és a dir, una pèrdua molt més accentuada de poder adquisitiu que quan la inflació era del 3% i la pensió s'actualitzava al 2%. I de pensionistes, prou que en tindrem aviat: segons la UE, el 2025 la població més gran de 65 anys serà el 21% de la població a l'Estat espanyol.

Les darreres dades del sector d'assegurances, del primer trimestre, marquen una clara tendència a l'alça del producte vinculat a la jubilació: creixen en l'interanual les aportacions a productes com plans de previsió assegurats, PPA (11,13%); capital diferit (0,64%); rendes vitalícies (2,75%); plans integrals d'estalvi assegurat, PIA (48,29%). En total, amb 157.000 milions d'euros, l'assegurança d'estalvi va progressar un 3,38% en un any, tot i perdre un 3,19% en nombre d'assegurats.

A l'aguait.

Encara en transició.

Una de les reflexions recurrents és quina importància tindrà el dipòsit en les iniciatives d'estalvi dels consumidors. Com augura Ramon Gras, és possible que “els dipòsits, que fa quatre anys eren la gran font de finançament dels bancs, perdin un xic de protagonisme, però continuaran sent una gran eina del passiu, un cop es normalitzi la cartera d'estalvi”. Tot i l'arrelament d'aquesta cultura de l'estalvi a llarg termini, és innegable, com remarca Gras, que “si s'ofereix un dipòsit a un tipus del 2%, certament no tan atractiu com els d'antany, però la inflació és del 0%, és rendible”. En dades del Banc d'Espanya, l'estalvi financer net de les famílies, el 2013 va ser de 102,1% sobre el PIB, molt a la vora del sostre històric del 2006, quan el registre era del 102,2%, i si bé s'observa la nova embranzida del diner col·locat a borsa i en fons d'inversió. el 46,6% de l'estalvi (882.115 milions d'euros) romania en productes d'estalvi a la vista o a termini, tot i les remuneracions ben magres. S'ha de dir que el desembre del 2012, aquesta participació del dipòsit era del 49,6%.

En el món assegurador, hom treballa justament per redissenyar els esquemes de l'estalvi a Catalunya i Espanya. Com diu Javier Rodríguez, responsable de Productes de Vida del Grup Zurich, “a Espanya, tot i que se n'observen indicis, no s'ha produït encara el canvi de xip a l'hora d'estalviar, els patrons aquí encara són molt diferents: si fem una comparació amb els Estats Units, podrem veure que aquí el 70% de l'estalvi encara es fa en immobles, mentre el 30% correspon a l'estalvi financer, una relació que s'inverteix exactament en el cas dels EUA”. A més a més, en estalvi, la inversió en plans de pensions i tot el ventall d'assegurança de vida vinculat a la previsió, no acabem de convergir amb Europa, on els dipòsits s'enduen el 30-35% de quota, mentre que aquí oscil·la entre el 40% i el 50%.

Tanmateix, com diu Javier Rodríguez, “ara ja som en el punt d'inflexió que comporta l'amenaça que sotja el sistema públic de pensions i, atès que els dipòsits tendeixen a remuneracions de l'1%, el particular ja sap que li cal estalvi a llarg termini”. El portaveu de Zurich branda les dades de l'OCDE, en què la taxa de substitució de la pensió pública del darrer salari és de mitjana del 40,6% en els països desenvolupats, quan aquí encara es troba en el difícilment sostenible 73,9%.

Rodríguez creu que assistirem a “l'enriquiment de l'oferta, amb més protagonisme de productes com els PIA, i també veurem com cada producte tindrà més opcions, amb productes que tindran l'opció d'invertir a borsa, però amb determinats nivells de garantia”.

A Zurich, com a altres asseguradores, es compta que l'estalvi rebi una embranzida amb els plans de jubilació col·lectius, en què l'empresa aporta una part del capital, si hi ha un canvi de la norma, és clar. Com diu Rodríguez, “aquí es va resoldre que fossin voluntaris, contràriament al que passa a molts països del nostre entorn, ja que és impopular. Ara no podem saber quina serà la fórmula definitiva, però és clar que caldrà que una part de l'estalvi sigui obligatori per la via de les empreses, o crear noves figures”. El sector fa anys que demana a l'empresa més implicació, que es comprometi en models com el matching contribution que trobem a països com Alemanya, en què Estat i empresa aboquen al pla de pensions privat la mateixa quantitat que aporta el treballador.

Més sofisticats.

La reforma fiscal que aviat anunciarà el govern estatal, un cop passades les eleccions, ha llevat molta expectació, en el tractament que s'arribi a donar a l'estalvi. Moltes veus no s'han limitat a demanar una millora del tractament fiscal dels plans de pensions en el moment del rescat, sinó que demanen veritables alternatives com el compte jubilació, en què l'estalviador hi pugui acumular tota mena de productes d'estalvi destinats a complementar la pensió, sense tributació. També s'ha proposat aplicar beneficis fiscals a la venda d'immobles si el diner que se n'obté s'inverteix en previsió social. Així mateix, hom també proposa reordenar els límits fiscals actuals de deducció de les aportacions a plans de pensions o productes financers similars, que en el seu disseny actual beneficien especialment les rendes més altes.

Unes solucions que són vistes entre les entitats financeres com una gran oportunitat de negoci, però el govern es troba davant un dilema hamletià. Com explica Javier Rodríguez, del Grup Zurich, “hi ha una demanda generalitzada al sector d'un millor tracte fiscal, perquè els estalviadors perdin la por, amb solucions com la que es practica al País Basc, on les pensions es poden fer líquides abans de la jubilació”. Tanmateix, “el govern es troba, d'una banda, davant la necessitat d'estimular l'estalvi, però, de l'altra, necessita recaptar més per reduir el dèficit, com li exigeix la UE”.

Recuperar el bon tracte.

Ramon Aznar, de PWC, també troba comprensibles els dubtes del govern de l'Estat: “Tindria coherència que hi hagués més incentius fiscals, però ara no toca, Europa ens mira de reüll.” Amb tot, “haurà de venir aquesta bonificació fiscal, caldrà una iniciativa de l'Estat perquè la gent es munti plans de jubilació privats”.