Competir o aliar-se, aquesta és la qüestió

Les ‘fintech’ han de valorar si col·laboren amb els bancs o els presenten competència. Donar la millor experiència a l’usuari, apoderar-lo, serà clau en el futur

Ja fa uns quants anys que les empreses de serveis financers, les fintech, marquen la pauta de cap a on transita l’evolució del sector financer, amb l’adopció de tecnologies disruptives, tot dotant l’usuari d’una experiència de client més satisfactòria. Tanmateix, cal veure com el nou, aquestes petites i dinàmiques empreses, marida amb el vell, la banca convencional: col·laboració o guerra sense quarter?

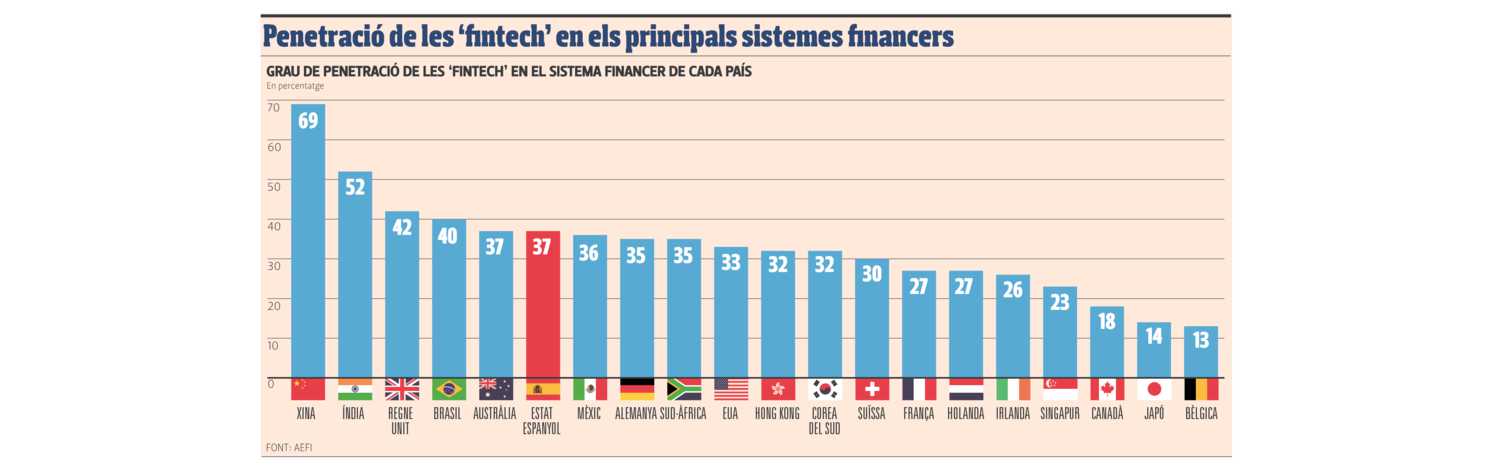

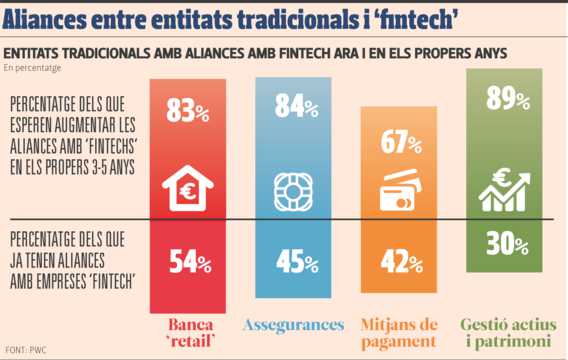

L’estudi més recent de PwC sobre cap a on va el sector fintech conclou, després de 1.308 entrevistes amb entitats financeres, que assistirem a una veritable cascada d’aliances entre bancs tradicionals i companyies fintech: un 45% dels bancs ja tenen acords amb fintech; el 82% de les entitats financeres esperen que aquestes aliances augmentin durant els pròxims tres anys. I aquesta necessitat d’acostament obeeix al fet que, segons PwC, les fintech poden estar posant en risc fins a un 24% dels ingressos dels bancs, amb la seva atractiva oferta: plataformes de gestió on line per a empreses i autònoms; microcrèdits o préstecs immediats; sistemes de pagament segur des del mòbil; plataformes per monitoritzar l’estalvi i el control de despeses; estratègies d’inversió algorítmica, etcètera. Diversitat de serveis que expliquen com un sector de 215 empreses, el 2016, l’any següent va créixer fins les 400, segons l’Associació Espanyola de Fintech i Insurtech. Un sector que creix en un moment que al món, segons l’estudi de PwC, un 84% dels consumidors canalitzen el pagament a través de fintech; un 68% les transferències de fons; un 60% el finançament personal i un 56% els crèdits.

Francesc Padilla, de la companyia Esvalor, dedicada al finançament d’empreses, justifica la bona acollida que han anat rebent les noves empreses de serveis financers en què “en l’experiència de client, no es deixa aquest desemparat, se li dona moltes opcions d’interactuar.” A més, “al client, com passa als bancs, no se li vol fer venda creuada de productes associats, com ara plans de pensions o assegurances. Les noves empreses són més verticals, es dediquen a fer uns productes determinats i no pas uns altres.”

I s’ha de dir que en la competència entre bancs i fintech, la cosa no va de preus, necessàriament. Com diu Padilla, “sí, certament els bancs es guanyen la vida amb les comissions, però les fintech també i el finançament que ofereixen pot ser més car, així que la qüestió del preu no és la clau”.

Amb vista al futur, entrelluca un panorama en què “atès que moltes fintech encara no han assolit beneficis, o hauran de fusionar-se amb altres o posar-se a la venda, i és molt possible que els bancs busquin amb les fintech una relació de col·laboració, de joint venture”. En el camp del finançament a l’empresa, val a dir que la conjuntura afavoreix les fintech afavoreix les firmes d’aquest àmbit, ara que els bancs, molt gelosos de mantenir alts els seus ràtios de solvència, restringeixen el crèdit a l’empresa, la qual ha d’acudir a la fintech: una enquesta sobre accés a finançament de la Comissió Europea i el BCE alertava que l’any passat un 35% de les empreses espanyoles de menys de 250 empleats no van rebre o només parcialment el finançament demanat pels bancs. D’altra banda, un informe de SGR-Cesgar revela que tres de cada quatre empreses han tingut problemes per assolir préstecs durant el 2017.

“Les fintech estan aportant una transparència total, i si el sector creix no és tant perquè estan oferint millors productes financers, sinó perquè l’usuari final sap cap a on van les comissions que li cobren”, considera Pepe Borrell, director de Crowdcube, una de les plataformes de referència en equity crowdfunding. Borrell creu que en la nova cultura financera, el lideratge se’l guanyarà “qui ofereixi millor experiència d’usuari, no pas qui tingui els millors productes”.

A l’hora de fer prospectiva, Borrell, per a qui és clar que els bancs estan en un procés de plagi de la metodologia d’aquestes empreses, no tindrem un futur de ferotges bancs que devoren fintechs: “Per a una fintech és més senzill fusionar-se amb altres fintech per crear un banc que deixar-se adquirir per una entitat financera convencional. Hem nascut, precisament, per combatre els bancs, és difícil que vegem algú prostituir-se.” Tanmateix, reconeix que els bancs poden començar a posar-se nerviosos “en veure l’interès que ja estan començant a mostrar inversors institucionals, fons importants, per invertir a fintechs com ara LoanBook, perquè els poden oferir millors rendibilitats. Això sí que pot provocar que el banc es preocupi per la seva competència”. I més si tenim en compte que hi ha sucosos mercats per al finançament alternatiu: al llarg de l’any passat, del gener a l’octubre, fins a 24.892 ampliacions de capital d’empresa es van fer a través d’aquestes plataformes.

També poden tenir un efecte revulsiu els neobanks que, com preveu Borrell, emergiran fins esdevenir nova tendència durant aquest 2018. “Bancs basats en una app, adreçats a un públic de trenta anys i que, de fet, són agregadors de productes de diverses fintech.” A l’Estat espanyol ja hi podem trobar 2gheter Bank o Bnext, de la mateixa espècie que N26 a Alemanya o Atom Bank i Revolut al Regne Unit.

Per a agents d’aquest mercat alternatiu, no haurem d’esperar gaire per veure fenòmens com el de Funding Circle , una fintech que al Regne Unit ja dona més crèdit a pimes que tots els bancs, amb el 70% dels diners que presten coberts per inversors institucionals. I que institucions europees, com ara el Fons Europeu d’Inversions (FEI), estan invertint en Funding Circle o la francesa Lendix, que en va rebre 18,5 milions d’euros, “ens assenyala que durant el 2018 podríem veure-ho aquí, seria el més lògic”.

Com sol passar en tot sector d’activitat emergent, el marc normatiu apareix com a barrera que impedeix continuar progressant. La Llei 5/2015 de Foment del Finançament Empresarial s’interpreta des de l’òptica de les plataformes d’inversió alternatives com a massa restrictiva. Així, no admet que tots els inversors d’una fintech puguin ser agrupats en un únic vehicle jurídic, per entrar com un sol soci a l’empresa. També considerarien com una anomalia que cal esmenar que s’obligui l’inversor estranger que vol entrar en una fintech espanyola a treure’s un NIE, nom d’identificació fiscal per a estrangers, un tràmit burocràtic farragós.

Les demandes del sector per poder competir en igualtat de condicions van més enllà. El Llibre Blanc de la Regulació Fintech, elaborat per l’Associació Espanyola de Fintech i Insurtech, realitza diverses propostes de millora, com un procés ràpid d’autorització per accedir a l’activitat financera, tot donant temps a les entitats provar els nous productes o serveis al mercat; crear un espai virtual de proves, on les empreses poden experimentar amb les seves solucions virtualment, abans d’anar a mercat o implementar supervisors financers als tres mercats fintech (banca, serveis d’inversió i assegurances).

Els bancs han estat amatents a l’evolució de les fintech. Fonts de CaixaBank consideren que “davant les noves tendències, s’obre un espai de col·laboració entre les entitats financeres tradicionals i les empreses fintech per complementar la seva oferta de serveis amb noves propostes de valor i models de negoci. Per la seva banda, les fintech que col·laborin amb entitats tradicionals poden accedir a una massa crítica més gran de clients i avançar cap a economies d’escala”. CaixaBank ha estat activat en la faceta d’assolir fites tecnològiques, amb la creació dels sistemes de pagament contactless o la creació del banc mòbil ImaginBank. També participa al Payment Innovation Hub, una aliança multisectorial en què el banc es troba amb tecnològiques i fintech.

A Banc Sabadell, al seu hub de negocis digitals, Innocells, hom no considera les noves empreses com a competidores, sinó com aliades: “Considerem que l’oportunitat és molt més gran que l’amenaça. Les fintech ofereixen nous models de negoci en vertical concrets i una molt bona experiència d’usuari; el seu gran avantatge és l’aprofitament de les noves tecnologies, que els permet aplicat tant models plug and play com one-click.” Així mateix, a Innocell consideren que la convergència ja és un fet: “Ja existeixen aliances i el sector financer s’està movent a gran velocitat en aquest entorn. En un primer moment les fintech van néixer amb l’objectiu de competir amb la banca. No obstant això, ben aviat es van adonar que els seus models de negoci no eren sostenibles, ja que no comptaven amb la relació estable i de confiança de la banca amb els seus usuaris. En un segon moment, les fintech han apostat per col·laborar amb els bancs i, cada vegada més, desenvolupar models B2B, en lloc de B2C.”

Holístic.

BBVA també té clar que cal ser companys de viatge de les fintech, i bona prova n’és l’aliança amb Madiva, que va fructificar en BBVA Valora, aplicació que dona preus estimats dels préstecs hipotecaris. Marisol Menéndez, responsable d’Open Innovation al BBVA té clar que “el futur de la indústria financera l’escriurem junt. Les fintech són el laboratori natural d’innovació al món, i en col·laborar amb elles aconseguim accelerar la transformació de la indústria”. A l’hora de distingir entre avantatges competitius d’uns o altres, Menéndez assenyala que mentre les fintech tenen “agilitat, capacitat de resposta molt ràpida, estan especialitzades en un producte o tecnologia i, en molts casos, no estan tan acotades per la regulació”, els bancs tenen “infraestructura, relació amb institucions i reguladors, una àmplia base de clients, presència internacional i són experts en totes les disciplines”.

“Els bancs són necessaris, però no portaran la revolució tecnològica”, afirma rotund Borja Rossell, un dels fundadors de Verse, empresa que està en boca de tothom amb el seu sistema de pagaments basat en la tecnologia blockchain. Al seu entendre, en el model bancari del futur, “els bancs seran una mena de back office, que es dedicarà als negocis de gran volum, com els estalvis, i després hi haurà unes empreses que oferiran serveis concrets al públic. Si un hom vol fer transferències o canvi de divisa, contractarà una fintech, que li donarà un millor servei”.

Una altra aportació de les fintech, no menys important, és donar a l’inversor, gran i petit, un ple coneixement de què es fa amb els seus diners. A eCrowd, plataforma de concessió de préstecs a projectes que tenen un impacte directe en l’entorn, l’inversor “pot observar els projectes en què inverteix, el pressupost que es finança, el currículum dels gestors...”, com explica Jordi Solé, un dels fundadors, que es refereix a un veritable “canvi cultural: la gent ara ha d’entendre que la seva inversió té un component actiu i que s’erigeix en un petit banc que cobra quotes”. A més, “podem convertir una cosa avorrida com finançar en una campanya de màrqueting i fidelització en què la gent pot fer-se seu un projecte com ara implementar energia solar a un hotel”.

Al voltant de quin és el futur que li espera al sector financer, com es configurarà, Solé tampoc no descarta que “la banca es converteixi en un supermercat de serveis financers”, propis o de les fintech. Aquí faria de distribuïdor-facilitador, tot renunciant a competir amb aquestes empreses”. Una actitud que, emperò, seria fruit de la “manca d’obertura de mires de la banca, que quan crea plataforma on line és més per treure’s costos laborals del damunt que per innovar”.

Des de la seva parcel·la concreta del crowdlending (crowdfunding per a préstecs), Solé estima que l’entorn normatiu no és precisament propici, “ja que el regulador ens veu com una cosa nova, es mostra molt restrictiu i ens imposa requeriments com que una persona no pot invertir més de 10.000 euros a l’any si no demostra la seva solvència. Això no passa a la borsa”.

En poc temps, el discurs imperant ha mutat, i si fa pocs anys es parlava de la competència entre bancs i fintech, “ara ha derivat cap a la cooperació, ja que les fintech necessiten els bancs per escalar i els bancs necessiten de la innovació d’aquestes empreses per afrontar l’amenaça de les grans tecnològiques”, exposa Eloi Noya, cofundador de LoanBook. Indiscutiblement, per als bancs el gran repte de futur és que “gegants tecnològics com Apple, Amazon, Microsoft, Facebook o Alibaba ocupin el seu espai, ja que tenen l’avantatge d’estar presents en el nostre dia a dia i els resulta fàcil accedir a l’usuari de forma amigable”.

Noya avisa que si realment no es volen deixar arrabassar mercat, “els bancs hauran de canviar, centrar-se a gestionar clients, però tot deixant que els nous productes i serveis puguin ser oferts per les fintech. El banc com a market place que dona confiança, però un conjunt de productes dissenyats i oferts per les fintech”.

Noya celebra que nova normativa, com la recent directiva europea de serveis de pagament PSD2, vagi en aquesta direcció: “Exigeix als bancs que obrin els comptes dels seus clients a altres empreses mitjançant API, el conjunt de protocols que permeten que un programari es comuniqui i interactuï amb un altre.” Els bancs poden malfiar-se de la norma, que els obliga a cedir informació, però “també han d’entendre que és una oportunitat per innovar”.

Amb tot, Eloi Noia encara detecta barreres per a un desenvolupament de les fintech a plena satisfacció. Així, “la llei hauria de permetre que hi hagués un mercat secundari per a plataformes de crowdlending o bé que una institució de crèdit oficial, talment com l’ICO, pogués proveir aquestes plataformes”. Al sector plana l’interrogant de si el lobby bancari posa impediments a l’obertura plena del mercat.

Amb tot, en l’anàlisi que fa del futur, es complirà la llei de la gravetat, que diu que, en no gaires anys, “un 23% del mercat del crèdit passarà a les fintech”. Noia exposa que “ara mateix, arreu del món, a entorns poc bancaritzats, hi ha molta gent que opera sense compte bancari i fan servir tota mena d’apps per gestionar els estalvis. Cobren i paguen a través del mòbil, i en darrera instància hi ha un compte vertical”. Al seu parer, en un futur no gaire llunyà, els bancs podrien quedar molt lluny del consumidor final, tot i seguir formant part de la infraestructura, “oferiran un compte, però l’operativa seria de fet amb els gegants tecnològics”.

Escepticisme.

Molt diferent pot ser la comunió d’interessos que es pugui donar entre bancs i les grans corporacions tecnològiques que imperen a la xarxa, com ara Facebook, Google, Amazon i altres. Com explica Sambola, “podem observar, per exemple, que un banc com BBVA fa servir eines de Google o Apple per a mitjans de pagament, així que pot haver-hi una associació amb un objectiu win-win”.

Sambola també es fa ressò del xic de desconfiança que genera el sector emergent als reguladors europeus. “La UE està obsedida a regular-ho tot molt bé per prevenir els ciberatacs o el blanqueig de diners”. En el projecte d’unió de mercat de capitals que la Comissió Europea vol empènyer enguany, hi ha una especial preocupació per regular les fintech. “Hi ha unes 1.500 empreses d’aquest nou sector a Europa i un 40% estan sense regulació. A l’autoritat bancària li fan por perquè entén que cal preservar la solidesa del sistema bancari i anar amb molt de compte amb el risc estratègic.”

Laurent Amar, cofundador del comparador bancari HelpMyCash.com, una bona talaia des de la qual guaitar com evoluciona el mercat financer, destaca que les fintech “han esdevingut un catalitzador de la millora dels serveis financers, s’ha pogut entrar on no hi era el banc: donar 300 euros en un quart d’hora”. Creu que aquestes empreses han obligat els bancs a reinventar-se, “a anar convertint-se en un negoci tecnològic, cosa que abans deien que eren, però sense ser-ho. En aquest sentit, cal esperar que el 2018 serà l’any en què els bancs milloraran la usabilitat, l’interface tecnològic”. En el camp del crèdit, la irrupció de les fintech pot tenir un efecte d’alliberament: “Els bancs, als quals els costa tant de prestar a qui no sigui el seu client, hauran d’obrir les seves decisions sobre concessió.” En aquest àmbit, davant el fet que les fintech estan decidides a competir “frontalment” amb els bancs, Amar no descarta que “en un moviment defensiu, la banca adquireixi fintechs”. “L’amenaça de les grans corporacions tecnològiques als bancs és real, i tant!”, exposa Laurent Amar, que ja visualitza com els usuaris “preferiran fer els seus pagaments amb l’aplicació d’Apple que amb la del banc, perquè ho veuen més cool”. Serà un combat en què guanya qui té un millor accés a la informació de l’usuari: “Fins ara el poder del banc era l’accés a la informació, però, ara, qui té més a informació, el banc o Google? Doncs Google.”

Sense un registre central

La tecnologia de cadena de blocs, o ‘blockchain’, apareix com a la nova revolució en el sector financer

L’adopció de la tecnologia blockchain per part del sector financer ja és una realitat ben tangible i estudis com el d’IBM preveuen que d’aquí al 2020 el 65% d’aquest àmbit treballarà plenament en aquesta cadena de blocs per la qual hom pot realitzar transferència de dades de manera més eficient i descentralitzada, dins d’un sistema en què no romanen únicament en un registre central, sinó que poden ser compartits entre les parts en temps real.

El que ha d’esdevenir un cànon tecnològic aviat és una disrupció en bona part aportada per les fintech, i en tenim exemples com Verse i el seu sistema de pagaments genuïnament blockchain. Però, cap a on anem?

En opinió de Jordi Solé, d’eCrowd, “és clar que hi veiem futur, al blockchain, però també és cert que els poders econòmics hi veuran una certa amenaça i és possible que demanin una regulació més estricta per frenar les seves possibilitats”.

descentralitzar.

del recel a confiar.

Un altre avenç que permet la cadena de blocs és l’smart contract, o contracte intel·ligent, ideal per codificar productes financers com bons o hipoteques. Quant a la identitat digital, amb blockchain el banc pot superar la fragmentació que hi ha actualment sobre un eventual client. Amb aquesta arquitectura, el banc evita passes en el procés de recollir dades, que són a disposar a la plataforma.

Banc Sabadell ja està realitzant en aquests moments smart contracts, alhora que ha estat un dels impulsors de la xarxa Alastria, una xarxa multisectorial d’empreses basada en blockchain. Com explica Montse Guàrdia, directora de Digital Challenge de Banc Sabadell, amb Alastria “es vol crear una infraestructura que puguem fer servir de manera cooperativa, sobre la qual es faran transaccions, basades en l’usuari final, que necessita serveis financers, però també companyies d’assegurances, empreses d’alimentació, energia, etcètera”.

CaixaBank, per la seva banda, posa com a exemple de col·laboració entre bancs per posar-se al dia en blockchain Batavia: “En aquest projecte, en què treballem amb Commerzbanc, Erste Group i Bank of Montreal, UBS i IBM, hem dissenyat una plataforma de comerç internacional a què es poden unir organitzacions de tot el món. S’ha dissenyat per donar suport financer a les operacions de comerç amb bens físics.”

Una altra entitat molt activa és BBVA, com explica Marisol Menéndez, responsable d’Open Innovation del banc: “El banc forma part dels principals consorcis de blockchain, des d’R3 a Hyperledger, Ethereum o Alastria”. A més, “desenvolupem pilots a les àrees en què blockchain pot aportar més eficiències, com les transferències internacionals, les cartes de crèdit, el canvi de divises, la identitat digital o el préstec sindicat”.

Tots aquests moviments dels bancs, al parer de Daniel Wühl, professor de Finances d’Eada, expressen que “en la tecnologia de blocs hi veuen una oportunitat, però també el risc de no ser ells els actors que ho implantin, a la seva conveniència”.

Whül entrelluca que hi pot haver tensions en aquest camí cap a la plena expressió de la tecnologia de blocs: “Hi haurà resistències per part dels ens reguladors o les institucions que han tingut fins ara control sobre les coses. Intentaran que tot això vagi poc a poc.”

USOS FINANCERS

Contractes

Un cop es registra un actiu digital, la seva transmissió genera les operacions de conciliació i apunts comptablesAuditoria

En lloc d’enviar informes periòdicament als reguladors, és possible comunicar dades en temps real i així es monitoritzen millor els riscosRepresentació

Una empresa que exporta, ara pot demostrar amb una simple signatura del banc sobre la cadena de blocs que disposa de diners per operarTransferència

Els títols de propietat poden ser bescanviats lliurement al mercat, associats a un pany electrònic que s’obre amb una clauIdentitat

Construir una identitat pròpia generant una clau privada a què només un hom hi té accésRegulació

El regulador, en una cadena de blocs, pot conèixer la posició financera dels actors en transaccionsInversió immobiliària per internet

The Urban Investors, creada per Inveslar, és una plataforma de crowfunding immobiliari oberta i accessible. A través d’internet, qualsevol pot accedir al sector immobiliari per donar rendiment als seus estalvis. Hi ha una anàlisi fil per randa de cada zona urbana de les principals ciutats, que dona lloc a una selecció d’inversions en què, a més a més de la localització de la millor ubicació, es tenen en compte aspectes com quines reformes cal fer a la propietat.