A l’inversor li agrada la sanitat catalana

En els darrers anys, capital internacional i espanyol ha comprat hospitals i centres mèdics privats catalans per dimensionar-se i guanyar més quota de mercat

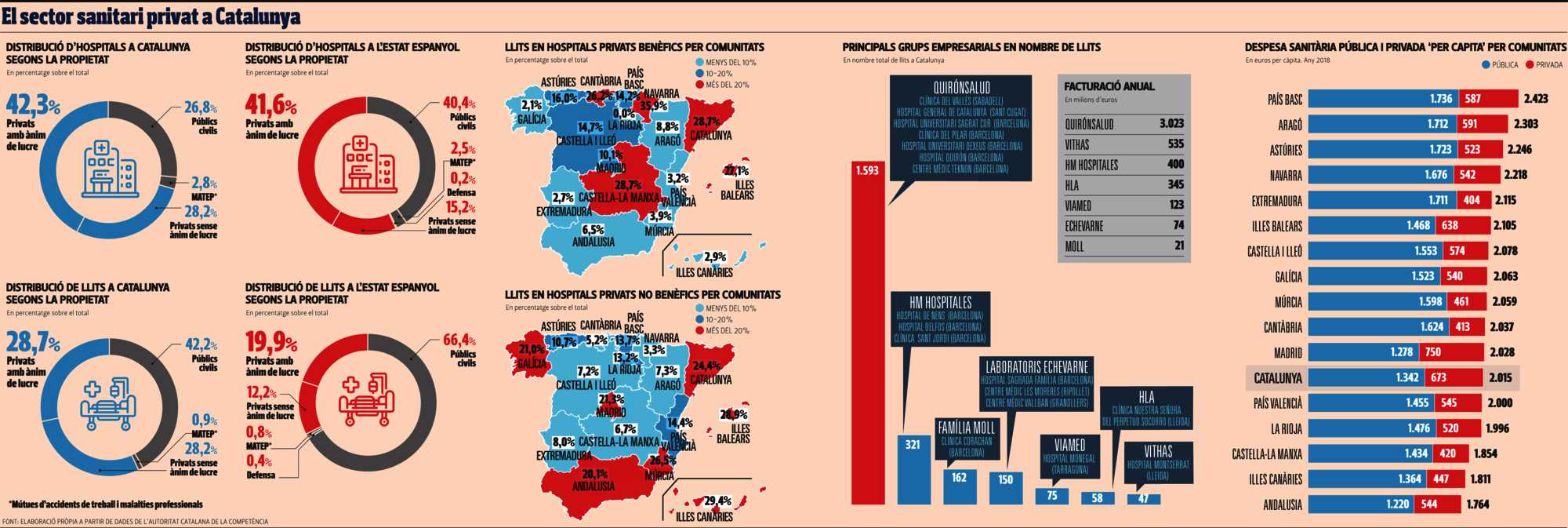

La inversió en sanitat privada té els ulls posats en Catalunya. Els darrers anys ha estat el territori on més moviments s’han produït de tot l’Estat. El fenomen resulta cridaner, tenint en compte que Catalunya, i especialment Barcelona i la seva àrea metropolitana, és l’únic lloc on l’oferta del sector privat és major que la del públic. Segons l’informe de la Fundació Idis, el sector hospitalari privat representa el 56% dels llits i el 69% dels hospitals (tot i que un 21% dels quals tenen concerts i, per tant, el seu pacient prové del sistema públic).

D’entre les diferents inversions i adquisicions que s’han donat en els darrers dos anys, destaca la forta incursió en el mercat català que ha fet el grup Hospitales de Madrid (ara, HM Hospitales), que amb uns ingressos de 400 milions d’euros i propietat de la família Abarca Cidon ha adquirit tres hospitals privats a Catalunya i sembla que no ha saciat les seves ganes de seguir comprant. El mateix president del grup, Juan Abarca, explicava a finals del 2019, que el pla estratègic per a Barcelona preveu construir una xarxa sanitària assistencial, docent i d’investigació similar a la que el grup té a Madrid, on suma set hospitals i un que està en camí. Catalunya, de moment, només representa el 10% del seu negoci.

Amb una inversió de 115 milions d’euros, en 2 anys, les seves intencions han quedat clares. En aquest temps ha combinat adquisicions amb altres operacions corporatives. La seva primera inclusió en el mercat català va ser el 2018, amb l’absorció de l’Hospital Delfos per 30 milions d’euros, i pel qual posteriorment va aprovar una ampliació de capital de 25 milions per modernitzar el centre i dotar-lo de nous serveis especialitzats.

Només uns mesos després de la primera compra al Principat, el grup madrileny va adquirir la Clínica Sant Jordi de Barcelona, on preveu invertir 50 milions d’euros per actualitzar-la i ampliar-la amb la construcció d’un edifici dedicat a maternitat i altres serveis.

La darrera operació es va fer pública el novembre del 2019, quan va adquirir l’històric Hospital de Nens de Barcelona a l’orde religiosa Filles de la Caritat de Sant Vicenç de Paül per 10 milions d’euros.

Aquesta forta penetració del grup madrileny s’ha interpretat com una estratègia per fer ombra al líder de la sanitat privada a Catalunya: Quirónsalud, un grup sanitari, que només a Catalunya té en propietat set hospitals privats (vegeu el gràfic de la pàgina 3). Quirónsalud, creat per l’empresari Publio Cordón fa mig segle, ara és propietat del grup internacional d’origen alemany Fresenius, una empresa d’atenció sanitària que només en la divisió hospitalària -Fresenius Helios– factura 2.400 milions d’euros.

A tot l’Estat, el gegant té el control del 40% d’aquest negoci i el 60% dels llits estrictament privats de la ciutat de Barcelona. Les seves aspiracions de seguir agafant quota de mercat a Catalunya continuen ben vives.

En els darrers anys, el grup ha optat pel creixement intern, i en un any ha posat en marxa l’Institut Oftalmològic Quirónsalud Dexeus a Barcelona i ha anunciat la construcció d’un nou hospital a Badalona per al 2021 amb una inversió de 35 milions d’euros. També ha invertit en l’Hospital del Pilar de Barcelona, amb una nova àrea de consultes externes per a pediatria i una ampliació amb unitats de traumatologia, dermatologia, psicologia i urologia.

Un altre actor que ha entrat en escena els darrers exercicis en el món assistencial privat a Catalunya ha estat Laboratorios Echevarne, un dels principals grups d’anàlisis clíniques, propietat de la família Echevarne, que factura 73 milions d’euros i que va adquirir fa tres anys l’hospital Sagrada Família, dins del seu pla de diversificació cap a l’assistència sanitària. Aquesta compra, per la qual competia, justament, amb HM Hospitales, va donar un impuls a Echevarne per no quedar-se a recules a la cursa per la sanitat privada catalana.

Encara que no han volgut donar detalls, hi ha un altre grup que també mira cap a Catalunya per dimensionar-se. Es tracta de la Clínica Universidad de Navarra, que va iniciar els tràmits per a la construcció d’una clínica i un centre educatiu a Sant Esteve de Sesrovires, fa un any. Ara com ara, només tenia centres a Madrid i a Navarra.

A més dels anuncis dels grups sanitaris, companyies asseguradores de salut que tenen centres assistencials i clíniques pròpies, com ASISA, Vithas i Sanitas, també han mostrat el seu interès per fer noves inversions a Catalunya. ASISA ha destinat 10 milions a un edifici a la Bonanova. “Hem fixat el creixement a Barcelona com una de les nostres prioritats estratègiques”, expliquen des del grup assegurador.

Veient tot això, és una evidència que la sanitat privada a Catalunya desperta interès entre els grups hospitalaris de la resta de l’Estat i internacionals. Catalunya és, després de Madrid, el territori que més diners gasta per capita en sanitat privada (mireu el gràfic), i la tendència és creixent. Tampoc sembla que la inestabilitat política dels darrers anys hagi infundat cap mena de temor a l’inversor d’aquest sector.

Manel Peiró, director del programa Direcció de Serveis Integrats de Salut d’ESADE i expert del sector sanitari, considera que ens trobem en un moment en què la sanitat de provisió privada està fent una nova estirada.“On hi ha intents de consolidar ofertes és a l’àrea metrolopitana. Ciutats com Sabadell i Sant Cugat, tenen bastants números, però un nou centre a Barcelona costa de veure.”

De la mateixa opinió és Lluís Monset, director general de l’Associació Catalana d’Entitats de Salut (ACES), que creu que seguiran les inversions perquè és un sector molt poc cíclic. “Els inversors l’identifiquen com una indústria segura i que en moments d’incertesa com els que venen suposa un bon refugi”, explica Monset. Només cal veure l’evolució de la contractació de les assegurances de salut, que fins i tot durant els anys de més crisi es van mantenir, i les darreres dades mostren augments del 3% anual.

Ara bé, per poder competir en la sanitat privada hi ha unes exigències d’accés altes. Mentre fa tan sols unes dècades posar en marxa un hospital nou era una empresa relativament accessible (amb llits, un bon laboratori i un reconegut quadre mèdic era suficient), ara hi ha requeriments financers molt elevats, i el talent cada cop és més escàs.

La sanitat s’ha tecnificat i digitalitzat a passos de gegant i exigeix una inversió en tecnologia i en serveis diferencials molt elevats. Només cal fer un repàs dels anuncis d’inversió en les actualitzacions dels hospitals actuals per comprendre’n la dimensió. “Per formar part d’aquest entorn tan competitiu calen bones instal·lacions, bons metges i equipaments de nivell molt elevat, és a dir, uns requeriments als quals no tots poden accedir”, diu Lluís Monset, que assegura que, precisament, aquests requisits han estat els que han explicat el procés de concentració que s’ha viscut en el sector.

Aquest procés es va començar a configurar amb la fusió d’IDC Salud i Quirón Hospitales, l’any 2014, la qual va donar pas a un autèntic gegant al qui es fa difícil fer-li ombra. “Es va donar la concentració més important de proveïdors i de serveis en el sector i va generar un trasbals considerable que va canviar les regles del joc”, recorda Peiró.

Alertats pel moviment accionarial, l’Agència Catalana de la Competència va fer un estudi sobre hospitals privats en què mostrava que dels 24 hospitals generals que presten serveis d’assistència sanitària privada de lliure elecció, aquest grup ostenta una quota de mercat del 42%. A l’estudi va concloure que el grup no incorria en excessos.

Sens dubte, aquella agrupació va fer moure tota la indústria. Tot i el xoc inicial, els altres actors han començat ara a reaccionar perquè no volen quedar-se arraconats. Aquest procés de concentració no és és exclusiu de Catalunya. De fet, s’està produint a tot Europa per la necessitat d’obtenir una major rendibilitat i més quota de mercat.

Per Manel Peiró, a Catalunya, la concentració ha tingut els seus efectes immediats. D’una banda, als centres sanitaris que no formaven part del grup Quirónsalud i, de l’altra, en les asseguradores. Pel que fa als primers, han hagut de reaccionar, o bé especialitzant-se, invertint i renovant-se o bé reorientant-se per no desaparèixer. Altres exemples d’algunes reaccions de la competència va ser la consolidació del grup Vithas (Goodgrower controla un 80% del capital, y CriteriaCaixa el 20% restante), que va comprar el grup valencià Hospitales Nisa, o la renovació de la Clínica Corachan de la família Moll, que el 2018 va anunciar una inversió de 40 milions d’euros per renovar i actualitzar les instal·lacions i crear noves àrees d’especialització. Així mateix, i per augmentar l’atracció de turisme sanitari, va crear una join venture amb la firma Eugin, per posar en marxa serveis especialitzats en reproducció assistida.

Pel que fa a les asseguradores, tot i que encara no s’ha viscut amb la mateixa intensitat, es preveu que hi hagi una nova ronda de moviments empresarials cap a la concentració.

Ignasi Orce és el president d’Assistència Sanitària, una cooperativa de metges independent dels grans grups, que té l’hospital de Barcelona, propietat dels usuaris cogestionat pels metges. Ell és molt crític amb tot el moviment de concentració del sector. “El capital que ha entrat és perquè s’ha adonat que tenim un sistema sanitari públic escanyat, i veuen en la sanitat privada el gran negoci per guanyar diners.”

Orce explica que ells mateixos han rebut ofertes per ser absorbits i reconeix: “Si les dinàmiques segueixen a aquest nivell no sé quan temps més podrem sobreviure en un sector que està basat en els preus baixos de les primes”, diu.

Hi ha, en canvi, qui opina que ja que aquesta dinàmica no es pot frenar, els altres hospitals privats tenen una oportunitat d’orientar-se cap al pacient i no tant cap al negoci.

En termes generals, segons les darreres dades disponibles, els hospitals de companyies sanitàries a tot l’Estat han crescut un 17% en quatre anys. Excloent els d’ordes religioses, el mercat hospitalari privat a l’Estat el 2017 va facturar 6.405 milions d’euros, gairebé 1.000 més que el 2013.

Els efectes del contagi

La sanitat privada està sustentada en tres pilars: els centres assistencials privats que donen el servei, les asseguradores que són les que proveeixen els pacients a través de les pòlisses de salut i l’indispensable col·lectiu mèdic. La concentració que s’ha anat gestant als hospitals privats no ha deixat impassible els altres pilars.

Així, es pot apreciar que a Catalunya, en el mateix període en què la propietat dels hospitals es concentrava, el mercat de l’assegurança sanitària lliure també va fer certs moviments concèntrics.

Això és els que es desprèn de les dades de l’Autoritat Catalana de la competència de l’any 2018, que mostren que la quota de mercat de les cinc primeres entitats (Segurcaixa Adeslas, Sanitas, Assistència Sanitària Col·legial, DKV i FIATC) va augmentar entre els anys 2009 i 2015 de poc més del 50% a gairebé el 65%.

“Les asseguradores han registrat creixements en els últims anys, però han estat unes millores febles a causa, principalment, de l’increment de les pòlisses de col·lectius i amb pòlisses dentals que més que augmentar la prima el que persegueixen és fidelitzar els clients que tenen”, explica el professor d’Esade.

Ara com ara, a Catalunya hi ha 2,1 milions d’assegurats, el 24% del total de l’Estat.

“La concentració de la propietat ha desprotegit el col·lectiu mèdic”

El col·lectiu mèdic que treballem en la sanitat privada ens sentim desprotegits. Amb la concentració de la propietat en les clíniques privades i les assegurances hi ha una batalla per reduir els preus que està repercutint sobre el col·lectiu de professionals mèdics.

Com més retallades, més pòlisses

Amb la crisi va empitjorar la percepció de la sanitat pública i va créixer la despesa de les famílies en la privada

a.p.“Per a la sanitat privada, com pitjor li va al sistema públic, millor.” Així de gràfic es mostrava el catedràtic de la Universitat Pompeu Fabra de Barcelona Guillem López-Casasnovas en la presentació de l’estudi La malaltia de la sanitat catalana: finançament i governança. En l’informe es conclou que amb les retallades en la sanitat pública catalana hi va haver un efecte negatiu en la percepció de la ciutadania envers el sistema públic, la qual cosa va ser un important revulsiu per augmentar l’aposta de les famílies per la privada. “L’evolució de la despesa sanitària privada es va incrementar els anys posteriors a la crisi, tant pel que fa a les assegurances com als pagaments directes de les famílies”, es pot llegir a l’estudi encarregat pel Cercle de Salut, una associació creada fa tres anys per debatre sobre el sistema de salut català.

De fet, segons recull l’estudi a partir de dades del Baròmetre Sanitari del Ministeri de Sanitat, durant els anys de bonança la percepció de la població respecte a la sanitat pública es trobava en uns índexs molt notables, que, en canvi, es van anar reduint fins a 30 punts a mesura que ens endinsàvem en la crisi i les retallades en el sector agafaven cos.

I mentrestant, en el mateix període (2013-2016), es va registrar un pic pronunciat de la despesa sanitària privada dels pressupostos familiars, que en el cas de Catalunya és, a més, molt més superior que a la resta de l’Estat (mireu el gràfic). De fet, no només és un dels territoris on aquest increment va ser més elevat, sinó que també és dels que partia d’un major nivell de despesa sanitària privada per capita.

Segons estimacions de la Fundació Idis, vinculada al sector sanitari privat, la despesa per persona a Catalunya, l’any 2018, va ser de 673 euros, la segona més alta de tot l’Estat i bastant lluny d’altres territoris com Extremadura, que gasta 400 euros per capita. La xifra prové de la suma del preu mitjà de les pòlisses més el que declaren que gasten les famílies en serveis sanitaris com poden ser les visites al dentista, etc.

Doble paraigua.

El president de l’asseguradora Assistència Sanitària, Ignasi Orce, considera que a mesura que la sanitat pública presenti més problemes d’assistència -per les llistes d’espera i l’imparable increment de la despesa per l’envelliment i la tecnologia- serà més insuficient financerament. “Davant d’això ens trobem una sanitat privada que està agafant cada vegada més volum, perquè la gent, veient les dificultats per tenir accés a la pública, compra privada”, afegeix Ignasi Orce.

Pes respecte al PIB.

Les perspectives de millora de la sanitat pública catalana no són gaire bones.

Segons l’informe del Cercle de Salut, “Catalunya necessita 5.000 milions d’euros més per a la sanitat pública”, segons revela l’anàlisi a partir de l’avaluació de Catalunya en comparació amb un país desenvolupat amb sanitat pública universal i amb un envelliment com el nostre.

“Ens agradaria ser com Suècia i Dinamarca, però estem molt més avall que Itàlia, hi ha un infrafinançament de la sanitat pública que calculem en 10.0000 milions d’euros”, explicava el president del Cercle de Salut en la presentació de l’informe, en què va aprofitar per fer una metàfora amb l’estat de salut del sistema públic: “Els recursos són dos terços dels que haurien de ser, és una malaltia crònica que s’arrossega, i si no s’hi posa remei pot ser crítica. El pronòstic no és bo.”

Per la seva banda, Guillem López-Casasnovas ha alertat d’un problema més, que mentre l’Estat distribueixi el finançament en qüestió de la població i no de la riquesa dels territoris, sempre hi haurà un desfasament.