El BCE, a veure per on haurà d'eixir el sol

La política expansiva de compra d'actius del Banc del Japó pot impulsar el BCE a fer el mateix. Draghi es veurà obligat a estimular el creixement amb eines com acceptar crèdits a pimes com a col·lateral per a operacions de liquiditat

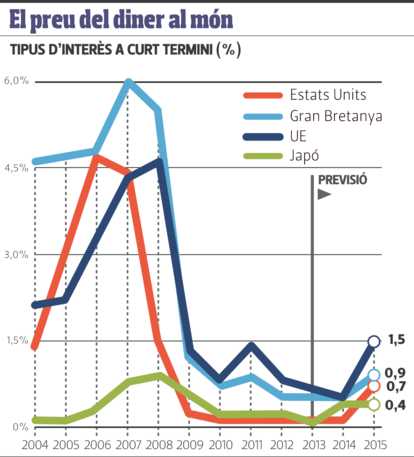

La recent baixada de tipus d'interès del Banc Central Europeu (BCE) insinua que hom vol prosseguir en iniciatives de política monetària que trobin el seu reflex en l'economia real, però no es pot perdre de vista que, per tal de reeixir, haurà d'estar molt pendent de l'èxit que assoleixin les polítiques expansives del Banc del Japó, que ara per ara expliquen per què Espanya gaudeix d'unes condicions financeres millors que fa un any.

Com explica el macroeconomista Edward Hugh, “ara els hedge funds poden agafar diners a Tòquio a baix preu, gràcies a les polítiques d'expansió quantitativa, i invertir-los en deute de la perifèria europea per recollir els bons rendiments que ofereix”. Un cercle que alleuja la pressió de la prima de risc sobre el deute espanyol i que, alhora, anticipa futures polítiques que desplegui el president del BCE, Mario Draghi, per evitar un daltabaix de l'euro i procurar el tan delejat redreçament de l'activitat econòmica real: “Previsiblement, Draghi també obrirà una política d'expansió quantitativa en algun moment, per no permetre el trencament definitiu de l'euro.” Tots pendents del Japó: sí que hi ha un cantó negatiu, l'apreciació de l'euro respecte del ien, cosa que es tradueix en una davallada en les exportacions, però justament això, que perjudica la indústria alemanya, pot dur finalment a un relaxament en l'immobilisme del BCE, que necessàriament hauria d'encomanar-se de l'alegre pla de compra d'actius del Japó i llançar el seu propi Euro-QE (quantitative easing). Això sí, passades les eleccions legislatives d'Alemanya, quan la cancellera Angela Merkel, virtual guanyadora, pugui mostrar-se generosa i abandonar el rígid discurs de l'austeritat.

És clar que, dins d'aquesta visió, cal veure si el Japó, sempre afectat pel problema estructural de la baixa fertilitat, se'n surt. El país del sol ixent té una economia que coixeja per una demografia de pocs fills, cosa determinant per explicar que en 30-40 anys la demanda no ha crescut i el preus davallen.

Si finalment aquestes polítiques de reactivació no arriben a reeixir i no es genera una inflació que ens parli que floreix l'intercanvi de béns i serveis, els mercats financers podrien entrar en un col·lapse semblant al del 2008.

És clar que, de moment, la política d'abaratir el diner no té l'efecte desitjat. Com diu Eliseu Santandreu, expert en finances de Santandreu Consultors, “Japó i els EUA estan imprimint bitllets que van a parar als mercats, al deute sobirà més rendible, no pas a impulsar la industrial. Ja es parla que estem davant d'una bombolla financera”. Un sector significatiu dels analistes creu que l'alegria actual dels mercats no pot durar més de dos anys.

Una de les línies d'actuació que s'assenyalen que pot operar aviat Draghi és que el BCE, tot jugant amb mecanismes de titulització, accepti els crèdits a pimes com a col·lateral (garantia) per a operacions de liquiditat en condicions avantatjoses. Hom també compta que el BCE insisteixi, com ha passat en diversos moments de la crisi, en la compra de cèdules hipotecàries. Des del 2009 ha comprat per un valor de 60.000 milions, només 16.000 milions des del 2011, i els experts consideren que Draghi hauria d'haver estat més agosarat. És clar que d'altres pensen que aquesta eina, en què el BCE exerceix de comprador, és una via d'intoxicació del BCE, atès que aquests títols els bancs comercials els rebutgen.

Com explica el professor de finances d'Esade Jordi Fabregat, l'acceptació de crèdits com a col·laterals “és fonamental per a Espanya, perquè la banca no tindrà capacitat en els pròxims dos anys per donar crèdit: estem a un 120%-130% de préstecs contra dipòsits i hauríem d'estar al 100%”. Com assenyala, encara hem de fer molt camí en aquest procés de despalanquejament en què ens trobem: “Tothom l'ha de fer, empreses, famílies, Estat, i pot durar sis o set anys, no hi ha més remei.”

NO HI HA TRANSMISSIÓ.

Alejandro Alcaraz, professor de finances internacionals d'EADA, sí que creu que la solució dels crèdits com a col·laterals és una opció prou engrescadora: “Serviria per desencallar el diner que ara va al balanç o a deute públic. Si els bancs injecten diner al sistema, seria una notícia tan bona que fins i tot els mercats financers descomptarien la recuperació.”

Vivim un moment històric, amb el 60% del PIB mundial movent-se al voltant del tipus zero. Mai el diner no havia estat tan barat, i això es resultat, com explica Alcaraz, “de la globalització: els problemes de creixement dels EUA es traslladen a la UE, així com els seus cicles de política monetària, fins arribar a una sincronia planetària. Això ha de durar fins que es vegin les orelles del llop de la inflació, i això han de ser els EUA els que ho albirin”.

Diner barat per sempre? Edward Hugh considera que “si el Japó i la UE persisteixen en els seus problemes de baixa fertilitat, aquesta situació es pot eternitzar: baix creixement, baixos tipus i la gent estalviant més i més”. Els guaites de la política monetària no albiren inflació a l'horitzó, però si l'exagerada política d'expansió quantitativa del Banc del Japó col·lapsa el ien, amb una impressió de bitllets mensual que equival a l'1% del PIB, doblar la massa monetària, pot aparèixer la inflació. És per això que diversos analistes, com el professor Joan Tugores, pensen que, entre la timidesa de Mario Draghi i l'agressivitat d'Haruhiko Kuroda, president del Banc del Japó, hi ha la via intermèdia de Ben Bernanke, president de la Fed, que s'imposa algunes barreres a l'hora d'incrementar la massa monetària per no fer caure el dòlar. Una via que, com diu Tugores, “l'hauria d'adoptar el BCE, i deixar-se estar de complexos sobre si els orígens històrics de la institució li manen l'estabilitat de preus per damunt de tot”. Jaume Puig, director de GVC Gaesco, creu que la política de tipus baixos dels EUA “es pot estendre tres o quatre anys, més no, perquè si no les empreses perdrien competitivitat”.

També hi ha el risc, advertit pel financer George Soros, que una por sobtada de l'estalviador reorienti la inversió en iens a dòlars.

S'ha de dir, com esclareix Joan Tugores, que només oficialment el diner és barat: “No hem de cometre l'error de creure que el preu del diner real és l'oficial. Normalment, hi ha poca diferència entre el preu del diner oficial i l'efectiu, però ara no és així, el tipus que paga l'emprenedor és car. És per això que la inflació no s'ha incrementat gaire, a més del fet que el diner ha estat absorbit pels forats negres de deute de les empreses.”

El professor Jordi Fabregat, d'Esade, afirma que “són anys de diner barat, justament perquè cal desendeutar-se”.

Si no hi ha unió bancària....

Hom pot demanar-li decisió, gosadia, compromís, al BCE, però el que és cert que els trasbalsos de la UE només es podran fer “si avancem en la resolució dels problemes de l'alta política, és a dir, si avancem en una unió bancària que donaria al BCE més competències per fer polítiques d'expansió monetària en el moment precís que convé, no massa tard”. En aquest sentit s'expressa Eliseu Santandreu, que considera que “les estructures europees són mamuts que sempre es reuneixen però que els costa molt decidir”. Com diu Jaume Puig, director de GVC Gaesco, “la zona euro ha acumulat un clar dèficit d'actuació. Mireu el cas del Japó, ha fet la seva política expansiva just quan tocava, ha disparat quan passaven els ànecs, és a dir, quan per fi els preus dels pisos i les vendes experimentaven un cert repunt, tot aconseguint així un efecte multiplicador”.