Concentració per prescripció facultativa

Els grups hospitalaris es fusionen per tenir més força quan negocien amb asseguradores i metges. El procés genera preocupació entre els actors més petits del sistema i aixeca les alertes d'alguns experts sobre possibles problemes de competència

Les notícies i rumors de fusions, adquisicions i moviments societaris han estat el remor de fons del sector sanitari europeu darrerament. A l'Estat espanyol, la fusió d'IDC Salut i Quirón, forjada abans de l'estiu amb la compra del 61% del segon, que estava en mans del fons de capital de risc Doughty Hanson, per part del principal accionista del primer, el fons CVC, ha posat la cirereta al pastís. Però, malgrat que s'hagi creat el primer grup hospitalari de l'Estat, el pastís, lluny d'haver quedat enllestit, està encara en procés d'elaboració. Si més no, algunes parts desperten l'apetit de fons de capital de risc, d'actors locals i d'alguns grups que no es volen quedar enrere. El sector està, per tant, en plena evolució i s'espera que continuï la consolidació.

Darrere d'aquest fenomen hi ha diverses causes. La primera, segons experts i veus del mateix sector, és una concentració prèvia al món de les assegurances. En la darrera dècada i mitja, aproximadament, les companyies asseguradores han protagonitzat un procés de consolidació que ha deixat el mercat en unes poques mans. L'Associació Catalana d'Entitats de Salut, ACES, remarca que, en els fòrums que comparteixen amb les asseguradores, es veu clarament el desequilibri: mentre que quatre companyies -les més importants són Adeslas, Sanitas, DKV i Asisa- controlen el 85% del mercat assegurador espanyol, el sector hospitalari està altament atomitzat.

Això té conseqüències importants quan les dues parts han de negociar, una cosa que passa sovint ja que, de mitjana, el 63% de la facturació dels hospitals i clíniques privades està condicionada directament pels convenis amb les asseguradores. Segons Cristina Contel, presidenta de l'ACES, els grans grups asseguradors tenen un control del mercat i un poder que els permet pressionar les empreses hospitalàries per aconseguir preus més baixos. S'ha de tenir en compte, a més, que, en els darrers anys, s'ha produït una guerra de preus entre les asseguradores que ha provocat una baixada generalitzada de les pòlisses de salut. “Ser més grans com a grup els permet augmentar el seu potencial per aconseguir condicions més beneficioses a llarg termini amb les asseguradores”, argumenta Miguel Martínez, director de desenvolupament de negoci de la consultora IMS Health.

El mateix guany de capacitat a l'hora de negociar amb les mútues, el guanyen a l'hora de negociar amb els metges que s'hi volen instal·lar o estan ja instal·lats als seus hospitals i clíniques, segons Pau Negre, gerent de la consultora Comtec Quality.

El soci de PricewaterhouseCoopers expert en sanitat Joan Guanyabens afegeix un altre motiu que ha abocat el sector sanitari privat a la concentració. Es tracta de la presència del capital de risc que, segons ell, ha actuat com a motor de les compres i fusions. “L'únic que els interessa és créixer per poder vendre el que van comprar abans a un preu més alt. I la forma més ràpida de fer-ho és comprant.” De fet, el capital de risc ha estat protagonista d'algunes de les grans operacions que s'han donat fins ara. El fons Doughty Hanson va comprar USP Hospitals i el 40% de Quirón per fusionar-les, i després va ampliar el grup amb la compra de Teknon. Per la seva banda, CVC, principal accionista d'IDC Salut, que ja havia adquirit recentment un parell d'hospitals, ha estat l'impulsor de la fusió amb Quirón després de comprar les accions que estaven en mans de Dougthy Hanson.

Més enllà d'aquests factors, els experts parlen d'un procés de canvi de model que ha propiciat la concentració. La gestió dels centres sanitaris és cada cop més complexa, segons Guanyabens. “Això fa difícil que una clínica petita pugui competir amb els grans grups i sobreviure”, afirma el soci de PwC. En aquest sentit, la presidenta de l'ACES assegura que en les darreres dècades han tancat o han estat absorbides per grups més grans moltes petites clíniques que hi havia a tot el territori català i que responien a un model de centre molt localitzat i nascut al voltant d'un metge o diversos professionals de prestigi.

L'accelerador.

“Durant la crisi, no hi ha hagut gaire activitat inversora, però ara la cosa comença a recuperar-se i es torna a invertir”, comenta el director de la Unitat de Polítiques i Serveis Sanitaris d'Antares Consulting, Joan Barrubés. Segons diu, tant els actors locals com agents internacionals que havien abandonat el mercat espanyol anys enrere tornen a estar interessats a invertir.

Joan Guanyabens assegura que altres grans grups com ara Vtihas, Niza, Hospitales de Madrid i Hospiten estan intentant seguir l'estela d'IDC-Quirón i comprant centres perquè la seva base instal·lada creixi. Barrubés també augura que hi haurà més concentracions i constata que alguns grups hospitalaris mitjans estan estudiant possibilitats de compra per créixer i acostar-se als més grans. Segons diu, no és escabellat pensar que alguns d'aquests es puguin fusionar. L'expert afirma que una de la places més cotitzades és Barcelona. “És normal que qualsevol grup que no hi sigui, hi vulgui ser. I, en el fons, no queden tantes clíniques independents.”

Fins i tot la sanitat concertada està immersa en aquesta consolidació del sector, segons Pau Negre. El gerent de Comtec Quality explica que l'administració està promovent que els proveïdors més petits també portin a terme una certa concentració i, per exemple, es presentin a concursos conjuntament amb altres.

Tot plegat genera preocupació en el mateix sector. Un estudi de la Federació Nacional de Clíniques Privades i Deloitte recull que el 83% dels centres sanitaris espanyols consideren que poden veure's afectats per les concentracions. Als que més incertesa genera aquest procés és als més petits, segons la presidenta de l'ACES. La solució que ella dóna perquè sobrevisquin davant dels grans, si és que es volen mantenir independents, és l'especialització.

Conseqüències.

No més pòlisses, però sí més concerts

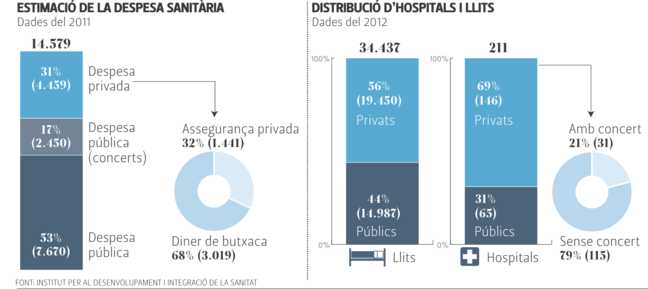

L'Estat espanyol és el segon país europeu amb un major nivell de despesa sanitària privada. Segons l'Institut per al Desenvolupament i la Integració de la Sanitat (IDIS), la xifra de despesa sanitària privada, en el cas de Catalunya, ascendeix a gairebé 4.500 milions, un 31% de la despesa global.

Al conjunt de l'Estat espanyol, el 17% dels ciutadans tenen una assegurança privada. Al principi de la crisi, es pensava que més ciutadans subscriurien una pòlissa empesos per les retallades a la sanitat pública. Des del sector s'afirma que no ha estat així, almenys de manera significativa.

El que sí que ha passat, segons el director de desenvolupament de negoci d'IMS Health, Miguel Martínez, és que el sector públic ha externalitzat més serveis i ha augmentat la col·laboració amb les empreses privades. Un estudi d'IDIS constata que la despesa en contractació publicoprivada a Catalunya, que representava un 24% de la despesa global el 2011, havia augmentat a un ritme anual del 2,1% des de 2002. La despesa en contractació publicoprivada a Catalunya representa més del 40% del total estatal.