Podrem pagar la factura de la covid?

El forat econòmic que deixarà la pandèmia en les arques públiques obligarà a abordar la reforma del sistema tributari. El gran repte és combatre l’elusió fiscal de les grans corporacions i les grans fortunes que paguen poc

La crisi de la covid-19 ens ha agafat mal preparats, i no només des del punt de vista sanitari, sinó també des de la perspectiva de les finances públiques, amb un dèficit persistent i un endeutament desbordat que la pandèmia agreujarà. La solidaritat europea ens ajudarà a afrontar la situació, però cal desenvolupar una resposta fiscal apropiada per, en un primer moment, distribuir els costos socials d’aquesta crisi que ha colpejat més uns que d’altres, i, posteriorment, donar a llum un nou sistema tributari que permeti afrontar la recuperació sobre bases sanejades, estables i justes.

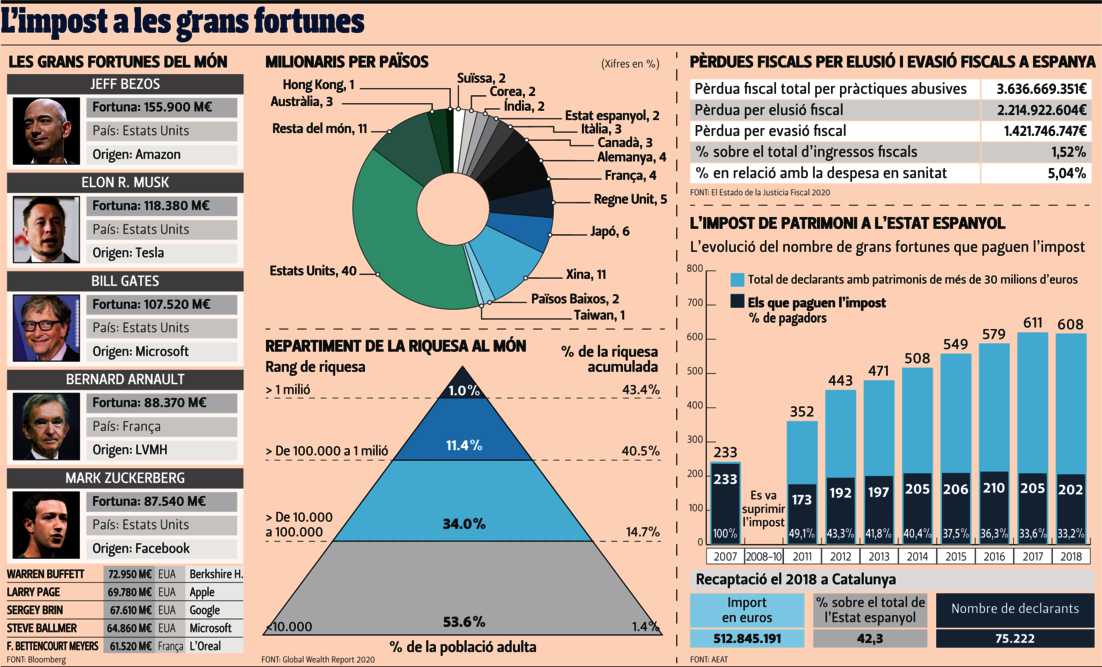

Precisament, la justícia fiscal serà un dels grans cavalls de batalla, i no només a l’Estat espanyol. Un dels grans reptes compartits amb la comunitat internacional és el deteriorament de les bases imposables com a conseqüència de l’enorme capacitat de les grans fortunes i dels grans grups multinacionals d’eludir les seves obligacions fiscals movent els beneficis aquí i allà per rebaixar la factura. Es calcula que cada any els estats deixen d’ingressar entre 245.000 i 360.000 milions d’euros (segons la font) per elusió fiscal, diners que no van ni a sanitat, ni a educació, ni a infraestructures.

La manera d’abordar aquesta reforma -la conjuntural i l’estructural- i el calendari d’execució són aspectes clau. En un moment en què moltes empreses i famílies estan amb l’aigua al coll, difícilment s’entendria que ara es prenguessin segons quines decisions.

Els impostos són un tema polèmic, sensible, carregat d’ideologia i que també destil·la identitat. “La fiscalitat és un instrument que explica la relació i el paper del sector públic en un territori”, diu José María Durán-Cabré, director de l’Institut d’Economia de Barcelona (IEB). “La fiscalitat dimensiona l’estat”, precisa Ricard Bellera, secretari de treball i economia de CCOO Catalunya, per a qui els impostos són la veritable pedra de toc: “És la fiscalitat, imbècil!”, diu adaptant la famosa expressió de l’assessor de campanya de Bill Clinton, James Carville.

Certament, la hisenda pública -què s’ingressa i com- i els pressupostos generals -què es gasta i com- són les dues grans palanques amb què l’Estat expressa la seva força, i aquest és el terreny de joc dels canvis. La sobirania fiscal de Catalunya és molt limitada: la Generalitat només recapta poc més del 5% dels impostos que paguem els catalans.

Ingressos i despeses són dues cares de la mateixa moneda. Davant un saldo negatiu, hom pot dir que s’està ingressant poc o bé que s’està gastant massa. O les dues coses alhora. Malgrat algunes evidències científiques, la ideologia sol explicar la manera diferent de veure-ho i també d’abordar-ho: es diu que apujar impostos és d’esquerres i abaixar-los, de dretes.

Més enllà de les creences, hi ha espai per a les certeses. Per exemple, la contribució fiscal, també anomenada pressió fiscal –el pes de la recaptació dels impostos i de les contribucions socials respecte al PIB- a Espanya és inferior que a la mitjana de l’eurozona. Segons Eurostat, del 35,2% i del 41,6%, respectivament (2019). La bretxa de 6,4 punts entre l’Estat espanyol i els socis de l’euro representa uns 80.000 milions d’euros menys d’ingressos. Cal pensar que el govern de Pedro Sánchez preveu tancar el 2020 amb un dèficit de l’11,3%. Una primera conclusió és que, amb una pressió similar a la de la mitjana d’Europa, el problema seria d’una dimensió molt menor.

Això respecte a la riquesa declarada; si es té en compte l’economia submergida la bretxa seria més gran, perquè aquí també és més gran. Gestha, el sindicat de tècnics del Ministeri d’Hisenda, n’acaba de fer una estimació a partir de la mitjana ponderada entre els anys 1991 i 2015 i conclou que representaria el 24,52% del PIB, al davant del 16,6% de l’eurozona. Ara bé, el càlcul de l’economia submergida presenta molts problemes de metodologia, segons puntualitza l’Agència Tributària (AEAT) en el seu pla estratègic 2020-23. En un intent per estimar la dimensió real del problema, dona credibilitat a un estudi de l’FMI que la situa en l’11,2% del PIB a l’Estat. A efectes de calcular l’impacte negatiu per a les arques públiques, opta per considerar que només el 60% serien les activitats susceptibles de generar ingressos tributaris en cas que afloressin; així doncs, el 6,7% del PIB. Aplicant la pressió fiscal, que com hem vist és del 35,2%, el percentatge es rebaixa al 2,36% per a totes les administracions, és a dir, 28.320 milions d’euros, una meitat és responsabilitat de l’AEAT i l’altra, de la resta d’administracions.

Però no cal mirar fora de la llei per trobar coses que no quadren. Per exemple, la diferència que hi ha entre els tipus nominals dels impostos i els efectius. Els nominals són la taxa percentual que la llei diu que s’ha de gravar a la base imposable de les persones i de les empreses, que a l’Estat espanyol són iguals o superiors a les que hi ha a Europa. Els efectius són les taxes que realment s’acaben aplicant de mitjana (després de descomptar les bonificacions, exempcions i altres beneficis fiscals), que són inferiors. En l’exercici fiscal 2019, el tipus efectiu de l’IRPF va ser del 12,8%; el de l’IVA, del 15,3%, i el de societats, del 20,6%. Cal pensar que el tipus nominal de l’impost de societats, el que grava els beneficis de les empreses, és del 25% -i del 30% en el cas dels bancs i les petrolieres-. Un estudi recent de l’AEAT sobre aquest impost amb dades del 2018 assenyala que el tipus efectiu de les grans empreses acaba sent del 19,82%; de les mitjanes, del 21,66%; de les petites, del 23,18%, i de les microempreses, del 23,19%. Aquell any, el tipus efectiu mitjà va ser del 21,48%. Aquestes dades són les que porten alguns experts a parlar de la “regressivitat” de l’impost de societats, perquè el percentatge de recaptació cau a mesura que l’empresa factura més. El mandat constitucional és just el contrari: qui més té, més hauria de pagar proporcionalment.

Els beneficis fiscals han estat objecte d’investigació per part de l’Airef (l’Autoritat Independent de Responsabilitat Fiscal), que ha estimat que suposen un cost fiscal d’uns 60.000 milions d’euros l’any per al conjunt de les administracions, dels quals dues terceres parts corresponen a l’IVA. Els beneficis fiscals (exempcions, tipus reduïts, disminucions o deduccions de la quota, etc.) són instruments de la política per aconseguir determinats objectius econòmics o socials. Ara bé, el cert és que encara fan més complex i opac el sistema tributari, resten capacitat recaptatòria, poden neutralitzar la progressivitat, com s’ha vist i, en alguns casos, tenen una eficàcia dubtosa.

La Plataforma per una Fiscalitat Justa, Ambiental i Solidària, un col·lectiu de persones i entitats amoïnades pel que consideren la deriva regressiva i injusta del sistema tributari espanyol, ja fa temps que ha posat el punt de mira en els beneficis fiscals: “Nosaltres denunciem que hi ha un gran descontrol, falta de transparència i que ningú rendeix comptes d’aquest forat; és inconcebible que no es faci un seguiment de tots i cadascun dels beneficis, ni una avaluació anual d’impacte per veure si han estat els esperats i fer correccions, si cal”, diu el portaveu Xavier Martínez. Aquesta plataforma ha estudiat alguns dels beneficis i denuncia qüestions com ara que alguns permetin l’enginyeria fiscal de les empreses o, en el cas de l’impost sobre successions i donacions -cedit a les comunitats autònomes-, que “els beneficis fiscals en el seu conjunt ultrapassen fins i tot el nivell de recaptació esperat de l’impost (sobre un pressupost de 436 milions d’euros els beneficis són un 325% més elevats)”.

Sense seguiment per part de les administracions, l’Airef, que és una institució pública independent, també ha estudiat un total de tretze beneficis fiscals i n’ha qüestionat alguns com ara el relatiu a les aportacions a sistemes de previsió social en l’IRPF, perquè no està alineat amb l’objectiu d’incentivar l’estalvi a llarg termini, que ara es modificarà en la llei de pressupostos aprovada recentment (vegeu la peça de la plana 5).

“No s’han eliminat tots, però molts sí”, conclou Martínez. Duran-Cabré recorda que el punt de partida dels beneficis fiscals sol ser la intervenció de lobbies econòmics o de col·lectius socials que plantegen reivindicacions per aconseguir avantatges: “Quan s’apliquen determinades exempcions o reduccions de tipus, la lectura que s’ha de fer és que allò que no paguen uns, ho hauran de pagar uns altres.”

Quan la cobdícia és molt gran, no n’hi ha prou amb esprémer la llimona dels beneficis fiscals. Aleshores, entra en joc l’elusió fiscal, que és una manera agressiva d’esquivar les obligacions fiscals trobant escletxes a la normativa, que en l’àmbit internacional són moltes. “Els forats de les lleis no són fruit de l’error, estan dissenyats a consciència pel legislador i amb l’ajuda dels mateixos tècnics que després assessoren les empreses”, es queixa Martínez. Les portes giratòries entre el poder polític i econòmic també alimenten les sospites de connivència.

En tot cas, l’elusió fiscal és novament un terreny en què es mouen molt bé aquells que s’ho poden permetre perquè tenen accés als millors experts en enginyeria comptable, bàsicament les grans multinacionals i les grans fortunes. “Afecta tothom perquè llasten els comptes públics i és injust perquè eludeix qui pot, no qui vol”, diu Bellera. L’elusió fiscal s’ha convertit en una bola de neu de grans proporcions que es va fent cada vegada més gran i ha passat a ser un problema d’escala global. Joan Maria Gimeno, president de la comissió economicofiscal de la patronal Pimec, descriu la situació actual com un món amb dues realitats paral·leles; d’una banda, la que conformen els treballadors i les empreses que es mouen en l’economia tradicional, sobre els quals s’exerceix un alt grau de control i per als quals qualsevol actuació internacional suposa un enorme esforç econòmic i burocràtic; d’una altra, una realitat paral·lela, amb actors corporatius o particulars que es desplacen pel món amb molta llibertat, eludint les responsabilitats fiscals amb total impunitat. “La tasca d’inspecció de l’Agència Tributària es limita als que tenen més a mà”, es lamenta Gimeno.

Hi ha organitzacions internacionals que treballen per donar a conèixer el problema de l’elusió fiscal, com ara Tax Justice Network que acaba de presentar l’informe El estado de la justicia fiscal 2020 , que xifra en 4.377 milions de dòlars (3.685 milions d’euros) les pèrdues fiscals de l’Estat espanyol per aquest abús. És una aproximació perquè és difícil quantificar la dimensió real del problema.

Frau fiscal.

La maquinària fiscal fa aigües i necessita passar pel taller. La regressivitat no és exclusiva de l’impost de societats. De fet, els successius canvis que han dut a terme els diferents governs han alterat el pes relatiu dels impostos de la cistella tributària en detriment de la progressivitat. El febrer passat, just abans de la irrupció de la covid-19, el sindicat Comissions Obreres va fer una proposta de reforma tributària a Espanya que analitzava precisament la pèrdua de justícia en la composició fiscal: “L’IRPF continua sent la principal font d’ingressos tributaris, un 39,7% el 2018, però amb una tendència descendent des del 2012, any en què suposava el 41,9%. Igualment, l’impost de societats, la segona font principal dels impostos directes, cau des del 12,7% fins a l’11,9%. En sentit contrari, la principal font dels impostos indirectes, que és l’IVA, suposa el 33,6%, amb una tendència creixent des del 29,9% en el mateix període.”

Així doncs, els impostos indirectes, els que paguem els contribuents amb independència de la nostra renda o patrimoni, bàsicament els relacionats amb el consum, han guanyat pes. I això podria ser només el començament. “Davant la dificultat recaptatòria que presenten alguns impostos directes hi ha la temptació de posar més impostos indirectes, que són més fàcils d’implementar i de recaptar; la víctima seria la progressivitat del sistema”, diu Gimeno.

No hi ha receptes màgiques, però sí alguns consensos sobre com abordar la reforma tributària: simplificar els impostos, eliminar el màxim de tractaments especials, reforçar la progressivitat, combatre el frau i l’elusió fiscal, racionalitzar la despesa de les administracions i evitar els canvis constants. I no oblidar un millor finançament dels diferents nivells de l’administració.

La tributació mediambiental i robòtica

La fiscalitat mediambiental és un dels graners en què encara hi ha marge per millorar els ingressos. Els impostos que entren dins d’aquesta categoria suposen l’1,84% del PIB, tot i que la mitjana de la UE és del 2,42%. Grècia, amb un 3,69%, i Itàlia, amb 3,27%, estan en el grup capdavanter en aquesta qüestió.

D’altra banda, també s’ha plantejat una nova fiscalitat vinculada als robots. Tenint en compte que bona part de la tributació està associada a les rendes del treball, en la mesura que els treballadors siguin substituïts per intel·ligència artificial i la feina sigui un bé escàs, caldrà veure com s’ajusten els impostos.

Canvis fiscals, en els trams alts

El primer pressupost PSOE-Podemos ha estat criticat durament per la classe econòmica, bàsicament per les novetats tributàries que presenta i pel fort increment de la despesa, sobretot de la corrent, ja que entenen que no són les més adequades en l’actual context de crisi. I des d’alguns sectors especialment castigats per la crisi, com el del turisme en concret, perquè no observen l’atenció que esperaven.

Els canvis impositius preveuen un impacte en caixa de 1.862 milions d’euros el 2021 i 2.135 milions el 2022, i es concentren sobretot en els trams alts. En canvi, no hi ha modificacions per estimular l’activitat econòmica.

Destaca la limitació al 95% de les exempcions fiscals en l’impost de societats (fins ara era del 100%) dels dividends i les plusvàlues de les participades en empreses que facturin més de 40 milions d’euros.

De l’IRPF es pugen dos punts els tipus impositius per a les rendes del treball superiors a 300.000 euros, i tres punts a les rendes del capital de més de 200.000 euros. També es modifiquen els límits de les aportacions a plans de pensions individuals, que baixen a 2.000 euros l’any, i a plans col·lectius, que pugen a 10.000 euros.

Respecte a l’impost de patrimoni, la seva vigència passa a tenir caràcter indefinit, mentre que el tipus impositiu que s’aplica a partir de 10 milions d’euros passa del 2,5 al 3,5%. Cal tenir present que l’impacte d’aquest impost també es pot veure afectat pels canvis introduïts en la llei de lluita contra el frau, que preveu que el valor dels immobles tingui com a referència, no el cadastre com fins ara, sinó el valor de mercat, molt superior.

L’IVA de les begudes ensucrades i endulcorades també experimenta un increment, el tipus impositiu passa del 10 al 21%.

Pel que fa als impostos especials sobre hidrocarburs, el projecte de llei pren dues mesures per acostar la tributació del dièsel a la de la gasolina: d’una banda, es redueix la bonificació fins a 38 euros per cada 1.000 litres, i el tipus estatal passa de 30,7 a 34,5 cèntims per litre, encara per sota de la gasolina.

Per acabar, l’impost sobre les primes d’assegurances també experimenta un increment del tipus, del 6 al 8%.

Més enllà de la llei de pressupostos, l’executiu també preveu adoptar altres mesures fiscals, algunes incloses en la llei de lluita contra el frau, com ara les que afecten les sicav i les socimis. Respecte a aquestes últimes, es modifica l’impost de societats, i hauran de pagar un 15% dels seus beneficis no distribuïts. Cal recordar que fins ara les societats anònimes cotitzades d’inversió immobiliària estaven exemptes de pagar impostos.

Setge a les fortunes fonedisses

Els defensors d’un impost als més rics veuen en la covid una oportunitat per a una fiscalitat global. L’OCDE cerca el consens contra les corporacions que escapen d’Hisenda

Thomas Piketty considera l’augment de les desigualtats socioeconòmiques al planeta com un dels canvis estructurals “més inquietats” a què el món s’enfronta en aquest segle, al mateix nivell que l’emergència climàtica. L’origen del problema, segons l’economista francès, estaria en la reducció de la progressivitat fiscal al món a partir de la dècada dels vuitanta del segle passat. La revolució conservadora de Reagan (Estats Units) i Thatcher (Regne Unit) hauria encès la metxa, i la globalització de l’economia i la lliure circulació del capitals sense control haurien actuat d’amplificador.

La pèrdua d’ingressos públics en un context de necessitats creixents ha obligat les administracions a endeutar-se, i la bola del deute públic es fa cada vegada més gran.

Aleshores, arriba una crisi sanitària com la de la covid-19 i els estats han de gastar més. Però quan les arques públiques estan eixutes, només queda endeutar-se més i més. Es calcula que els estats de tot el món deuen 68 bilions d’euros, la qual cosa equival a tot allò que les seves economies poden produir en un any. A l’Estat espanyol, el deute públic podria arribar al 123% del PIB aquest any, segons el FMI.

A ningú se li escapa que un cop superada la pandèmia podrien tornar les receptes d’austeritat del passat, que van posar contra les cordes serveis públics com la sanitat. Per això veus crítiques reclamen posar el focus en la fiscalitat internacional, sobretot en la impunitat de les grans corporacions.

Més enllà de les actuacions internes que puguin oferir els territoris, és evident que la naturalesa del problema és mundial i, en conseqüència, la resposta també ho ha de ser. Però resulta difícil canviar unes dinàmiques basades en la competència fiscal ferotge entre territoris. Cal pensar que sovint les actuacions de planificació fiscal agressiva per part de contribuents corporatius -consistents que els grups multinacional desvien els màxims beneficis a la filial que té la seu en un país de baixa imposició- venen precedides d’acords entre la firma i el govern nacional de torn.

Ara bé, l’OCDE treballa des de fa temps per establir unes bases comunes per contrarestar la planificació fiscal agressiva i tapar les llacunes que hi ha en els acords internacionals en matèria tributària. També està explorant noves formes de compartir la base imposable en l’economia digital. És el que es coneix com a BEPS (sigla en anglès d’erosió de la base imposable i trasllat de beneficis). L’economia digital ha donat una dimensió superior al problema, ja que les maneres d’eludir el pagament d’impostos es multipliquen exponencialment. “Cada cop es consumeixen més serveis al ciberespai i les administracions no estan preparades per capturar recursos de les noves maneres de generar riquesa”, explica Àlex Madariaga, assessor fiscal expert en temes digitals.

Al si de l’OCDE s’han evidenciat les grans diferències que hi ha entre els 136 membres sobre com resoldre el problema, en particular amb els Estats Units, pressionant per un enfocament, la UE per un altre i la majoria dels països en desenvolupament per un altre. De moment, s’han posat sobre la taula noves maneres de gravar, no ja els guanys, sinó l’activitat que desenvolupen aquestes plataformes tecnològiques i no en funció d’on tenen la seu fiscal, sinó d’on tenen els clients. “La riquesa real d’aquestes empreses no és moure coses, sinó la informació associada i el que poden fer amb aquesta informació. A Amazon tant li fa vendre sabates, el que li importa és el big data”, subratlla Madariaga. Les diferents autoritats tributàries estan a anys lluny en capacitat d’adaptació i comprensió dels nous negocis, i aquest és un problema afegit.

Davant la dificultat de trobar consensos i cooperació per a una tributació internacional, la Unió Europea ha autoritzat els estats membres a aprovar tributs sobre serveis digitals per captar uns recursos addicionals en entendre que no paguen suficient. I és el que està fent l’executiu espanyol amb la mal anomenada “taxa Google”, que preveu recaptar uns 1.000 milions d’euros, i sobre la qual pesa una amenaça de càstig dels EUA. “Les mesures unilaterals en aquest tema són arriscades, perquè poden provocar desplaçaments”, adverteix José María Durán-Cabré, de l’IEB (Universitat de Barcelona).

Jeffrey Owens, director del Vienna University Global Tax Policy Center, es mostra partidari d’una solució transitòria que consistiria a adaptar les normes internacionals que estan en vigor en dos sentits: “Primer, ampliant el concepte d’on està la seu d’una empresa més enllà de la mera presència física i, segon, adaptant les regles d’assignació dividint la base imposable d’una multinacional entre els països on opera sobre la base de l’anomenat arms length principle, ‘principi de plena competència’, aplicant-lo de manera flexible”, assegura.

Les lliçons de la pandèmia -en especial la de la importància de tenir una sanitat pública en forma- podrien ajudar a l’assoliment d’algun tipus de tributació internacional. Des d’algunes instàncies acadèmiques i polítiques, s’ha plantejat que no hi ha prou amb gravar els fluxos econòmics com la renda o els beneficis i que cal atacar l’acumulació d’actius, és a dir, la riquesa. Entre els partidaris, n’hi ha que pensen que hauria de ser un esforç transitori per apaivagar les conseqüències econòmiques de la covid, mentre que d’altres argumenten que, més enllà de la conjuntura actual, cal obrir un debat col·lectiu sobre els nivells de concentració d’actius i propietats en poques mans, tenint en compte, per exemple que a Europa, l’1% de la població més rica reuneix el 22,5% de la riquesa.

La fortuna més gran del món és la de Jeff Bezos, propietari d’Amazon; una sola persona acumula uns 186.000 milions de dòlars (uns 156.000 milions d’euros), l’equivalent al PIB de Qatar i un 62% del de Catalunya, que és de 250.000 milions d’euros.

L’economista Gabriel Zucman, autor del llibre La riqueza oculta de las naciones, va ser l’artífex intel·lectual del wealth tax o impost als rics, que van defensar alguns dels candidats a les primàries dels demòcrates dels EUA. Zucman considera que la desigualtat no és una conseqüència inevitable de la globalització o del progrés tecnològic, sinó que es pot combatre amb voluntat política, i que una de les palanques és la tributació.

Es tractaria de recuperar un impost que a Europa està en retirada. L’impost sobre el patrimoni, que grava la riquesa de les persones, ha anat desapareixent dels sistemes tributaris dels països perquè es considera que grava dos cops el mateix recurs, primer quan és renda i després quan és estalvi. L’Estat espanyol és pràcticament l’únic que el manté. A casa nostra el recapta la Generalitat, i el 2019 va representar uns ingressos de 555 milions d’euros. Sempre ha estat envoltat de polèmica. Va veure la llum el 1977 amb un caràcter excepcional i transitori i al llarg dels anys ha aparegut i desaparegut en funció dels governs o de les circumstàncies. La voluntat de l’actual executiu espanyol és preservar-lo i reforçar-lo.

Ara bé, de la mateixa manera que té defensors, també té molts crítics, que fan un paquet amb l’impost de successions i donacions, que també recapta la Generalitat i que aquest any ha experimentat una pujada. Els arguments dels que hi estan en contra són múltiples. Gregorio Izquierdo, director de l’Instituto de Estudios Económicos (IEE) ha dit que “és distorsionant i contraproduent perquè altera decisions d’inversió i llasta el creixement en major mesura que el que es recapta”.

El consultor Àlex Madariaga també rebaixa les expectatives associades al seu sobrenom d’impost als rics. “És un impost a la classe mitjana i ho puc dir de primera mà: jo portava aquest impost quan treballava a l’Agència Tributària de Catalunya i no vaig veure ni un sol ric pagant-lo”. Això és així perquè qui té molts immobles els empaqueta en una empresa o en una sicav i desapareixen com a subjecte passiu d’aquest impost.

D’altra banda, el fet que les comunitats tinguin atribucions normatives ha comportat una competència deslleial entre territoris -aquesta a escala estatal- que protagonitza bàsicament la Comunitat de Madrid, que va decidir bonificar el 99% de l’impost. L’IEE ha calculat l’impacte d’aquesta decisió i estima que “Madrid seria un 2% més pobre si li impedissin exercir la seva corresponsabilitat fiscal.” Ara bé part d’aquesta riquesa s’ha fet en detriment d’altres comunitats perquè el dumping fiscal de Madrid ha significat el canvi de domicili de propietaris de tot l’estat per pagar menys impostos. El pacte per als pressupostos entre ERC i el govern espanyol, que inclou obligar Madrid a no deixar l’impost sense efecte, ha destapat la caixa dels trons i alguns territoris com ara País Valencià i Illes Balears han criticat els privilegis de Madrid. Per al president de la Confederación Empresarial madrilenya, Miguel Garrido, “que Madrid lideri el creixement a Espanya no té res a veure amb l’efecte capitalitat i sí amb una política fiscal adequada”. Des de la Plataforma per una Fiscalitat Justa es lamenta aquest espectacle d’Els jocs de la fam, perquè és barallar-se per les engrunes.

El debat de fons és si disminuir la pressió fiscal suposa més recaptació d’impostos. Per al secretari de Treball i Economia de CCOO Catalunya, Ricard Bellera, “la recepta neoliberal que quan alliberes l’economia de l’Estat, el PIB creix més i tens més ingressos via impostos és una aberració empírica, perquè la realitat el que ha demostrat que el que realment creix és el deute públic”.

S’ha de dir que proposar augmentar els impostos als rics té ganxo popular, però la cosa canvia quan la mesura té un caràcter menys dirigit. A la ciutadania no hi ha una consciència clara que els impostos són necessaris. La nova llei d’educació espanyola aprovada recentment ha incorporat l’estudi dels tributs i la justícia fiscal dins de l’assignatura de valors cívics i ètics, que s’impartirà a secundària.

Ara bé, els comportaments poc exemplaritzants d’alguns líders polítics i institucionals que amaguen diners en paradisos fiscals hi juga en contra.