La inversió a borsa se'n va més lluny

Al llarg de la crisi, la predilecció dels inversors per les borses emergents s'ha fet palesa, tot aprofitant el creixement sostingut d'aquestes economies. Alguns crítics adverteixen que molta inversió en aquests mercats és de natura especulativa

als nous mercats

són baixos

els donaria més

fluxos d'inversió

La crisi econòmica ha situat en un cert pla decadent els mercats financers occidentals, que han vist com fluxos que els eren destinats ara volen trobar nous El Dorado en les borses dels puixants mercats emergents, nous pols d'influència a l'est, de l'Europa Oriental a tot el continent asiàtic, al sud, a Llatinoamèrica, que ha engendrat un nou gegant com Brasil.

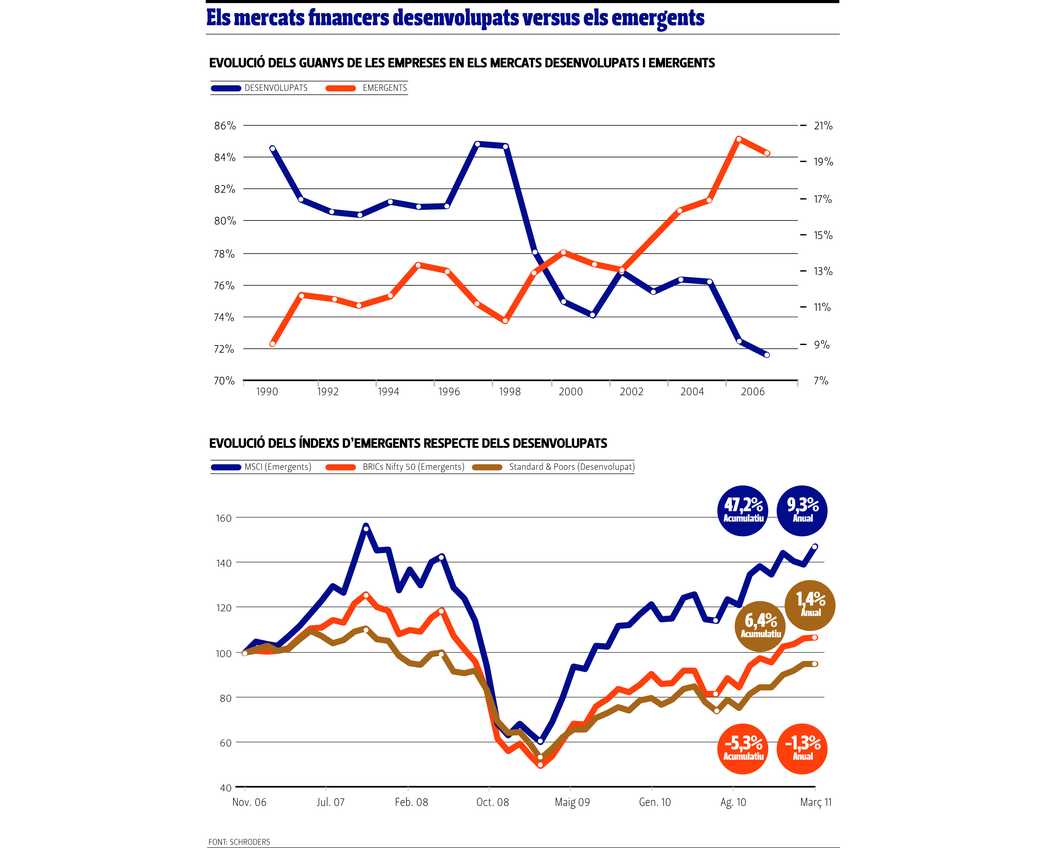

Tot i que rebrots inflacionaris han calmat un xic l'entusiasme pels emergents durant el primer semestre, després d'un 2010 esclatant, el cert és que, com diu Paula Hausmann, gestora de fons d'Agenbolsa, “no són una moda passatgera, ara són molts més els que gosen entrar en aquests mercats, en part perquè la situació als mercats financers d'Occident és complexa, amb molts dubtes sobre si recuperarem el camí del creixement, mentre que els BRIC (Brasil, Rússia, Índia i Xina) mantenen un creixement exponencial”. L'atracció d'aquests mercats té prou recorregut, com apunta Hausmann: “Les previsions de l'FMI confirmen per als pròxims cinc anys forts ritmes de creixement per a aquestes economies, i tot i que poden sofrir correccions, les expectatives són prou positives”. Segons Hausmann, els emergents poden tenir un paper d'esperó per ajudar el món desenvolupat a depassar definitivament la crisi.

Augment del consum intern, desenvolupament d'infraestructures, transició cap a economies basades en serveis, urbanització, etc... Són diversos els processos que consoliden economies que potser aviat hauríem de deixar de considerar emergents. Aquesta maduració es veu en els seus mercats borsaris: la capitalització de la borsa de Xina assoleix els 3.302 milions de dòlars, cosa que la situa tercera en el rànquing mundial, al darrere dels EUA (13.913 milions), a poca distància del Japó (3.601 milions) i ja per damunt del Regne Unit (3.177 milions). També hauríem de tenir en compte la borsa de Hong Kong (2.349 milions), que mira pel retrovisor mercats com França (1.740 milions) o Alemanya (1.394 milions) o de Corea del Sud, amb 965 milions.

Amb aquests nous focus, no és estrany, com comenta Jaume Puig, director general de GVC Gaesco, que “companyies occidentals com Occitane, Prada i Samsonite hagin triat per a la seva sortida a borsa Hong Kong, i no només per atacar el dinàmic mercat europeu, sinó perquè valoren que és una borsa amb molta liquiditat”.

Al seu parer, “el canvi de la visió sobre els emergents es va donar el 2009, quan l'economia dels països desenvolupats es va contraure, mentre que els emergents creixien. Vam veure que s'havia menystingut la seva demanda interna”. Sobretot a l'àrea asiàtica, ja és tangible l'empenta econòmica de les classes mitjanes a la Xina (180 milions de persones), l'Índia (53,3 milions) o els estats del sud-est asiàtic (103,7 milions). Com assenyala Puig, “en termes de demanda, s'ha girat la truita: si prenem com a objecte les exportacions d'Alemanya, ara el 34% de la demanda prové dels mercats emergents i un 24,5% dels EUA, quan a inicis de la dècada era exactament a l'inrevés”. Una altra dada és prou reveladora: segons dades de GVC Gaesco, des del 1987, la rendibilitat acumulada dels mercats de renda variable emergents arriba gairebé al 1.000%, mentre que els EUA s'han quedat en el 400%, Europa en 300% i el Japó per sota del 0. L'índex Lipper de fons de renda variable mostra que des del 2001 ençà, la borsa emergent ha aconseguit una rendibilitat del 145%, contra les minusvàlues d'Europa (-4,14%) o Estats Units (-22,1%).

És cert, com diu Puig, que algunes d'aquestes economies, l'exemple clar és Brasil, s'han reescalfat, i ha calgut apujar tipus d'interès per controlar l'estrès inflacionista, però això no és cap ombra sobre les previsions de futur. De fet, com assenyala Covadonga Fernández, analista de Selftrade, “durant la segona meitat del 2011 la pressió inflacionista en aquests mercats s'aturarà, i això renovarà l'atractiu d'aquests mercats financers, i l'inversor podrà tornar a parar atenció en les seves dinàmiques de creixement”. Des del servei d'estudis de Banif, s'estima que “tot i que el procés de restricció monetària que s'està duent a terme en aquests països té algun impacte pel que fa a desacceleració econòmica, el creixement elevat que s'espera per al 2011 no està en perill”. Afegeix que, “al marge del curt termini, la solidesa que mostren els fonaments estructurals justifica mantenir la posició estratègica a la Xina, l'Índia o el Brasil”.

Són diversos els atractius que impulsen l'inversor a anar cada vegada més lluny. Jaume Puig destaca en primer lloc que als mercats financers emergents “hi podem trobar moltes empreses sanejades, ja que el despalanquejament és general, i moltes empreses només mantenen un 35% de deute”. Un sanejament que també hi és a escala macro, en economies amb un 40% de deute sobre el PIB, mentre que als països desenvolupats puja al 90%. I els que tenen la responsabilitat de projectar una política econòmica cap al futur han sabut aprendre dels errors dels països desenvolupats. A la Xina, per exemple, la norma barra el pas a l'especulació, que només suposa un 4% del mercat, amb traves per comprar un segon habitatge o la prohibició de comprar de l'inversor estranger, si no pot demostrar que viu al país. Així mateix, als bancs se'ls imposa que de cada 100 dipòsits que capten, només concedeixin 80 crèdits. A casa nostra hem vist com algunes entitats havien caigut en un excés del 100/165.

Per valoració, els experts destaquen que als emergents, s'hi troben PER (relació entre preu i benefici) prou engrescadors. Jaume Puig destaca Rússia, amb un 5,7, i tota l'àrea de l'est d'Europa, amb un 7,1. En aquesta àrea geogràfica, que ha gaudit de l'efecte benèfic del creixement de l'economia alemanya, que hi ha deslocalitzat bona part dels seus actius industrials, veiem creixements espectaculars dels índexs borsaris en els darrers sis mesos: un 4,09% del Budapest Stock Exch d'Hongria, 4,63% del Bucharest Bet (Romania), 9,09% del Belex (Sèrbia), 15,90% de l'OMX Riga (Letònia) o el 10,03% del Sofix (Bulgària), per esmentar-ne uns quants.

A Àsia, l'inversor no hauria de perdre de vista un mercat financer com Corea del Sud, on un gegant transnacional com ara Samsung opera en un mercat amb un PER relativament baix, del 9, condicionat, com tots els valors de la plaça financera de Seül, pel risc polític d'un hipotètic conflicte amb els veïns de Corea del Nord. En general, com destaca Jaume Puig, “els mercats emergents estan en la banda baixa del PER, i el millor de tot és que continuen creixent”.

A perdre prejudicis sobre els emergents, hi ha ajudat el comportament actual de les borses de les economies desenvolupades. Com diu el delegat de Renta 4 a Catalunya, Xavier Teixidó, “ara invertir en emergents es veu amb molts bons ulls perquè la volatilitat excessiva que tenien aquests mercats, que frenava l'inversor, era similar a la que precisament tenen ara les borses dels països desenvolupats. I els gestors hi veuen un potencial de revaloració més elevat que el que hi ha a Europa o els EUA”.

alguns inconvenients.

vessant especulatiu.

El cert, però, és que ara són molts que volen que la seva cartera d'inversions tingui una part significativa d'emergents, i això ha comportat que aquesta opció per invertir hagi assolit un punt interessant de sofisticació, un pas més cap a l'exotisme, amb propostes per aventurar-se en països del continent africà o fins i tot a Mongòlia, amb un mercat borsari prou actiu en els últims anys. És el que s'anomena mercats de darrera frontera. En el cas d'Àfrica, a banda de Sud-àfrica, que com a territori financer ja fa uns quants anys que atrau fluxos d'inversió, hi ha altres possibilitats, com ara Nigèria. Això sí, en aquests casos factors com la inestabilitat política poden guanyar una dimensió insospitada a l'hora de calibrar el risc. Com diu Covadonga Fernández, “és decisiu que l'inversor hi pugui percebre un clima d'estabilitat política i social, amb una política econòmica que sigui flexible”.

ser més selectiu.

És clar que, atès les dimensions i la maduresa que ja han adquirit les economies del grup selecte dels BRIC, i d'altres, potser ja no s'escau fer servir el terme emergent per fer-ne esment. Com afirma el director general de GVC Gaesco, Jaume Puig, “hi ha un debat sobre si hem de deixar d'anomenar emergents aquests mercats, ja que si deixem de penjar-los aquesta etiqueta, per passar-los a la divisió de desenvolupats, de ben segur que es multiplicaria la inversió”, i seria un fet tangible el desplaçament del pes financer global d'est a oest i de nord a sud.

Esvair prejudicis per poder invertir millor

Hi ha certs mites sobre la inversió en emergents que cal esvair, com fa Allan Conway, de Schroders. Així, aconsella invertir de forma directa en companyies de països emergents, i no indirecta a través d'empreses del món desenvolupat amb interessos en aquests mercats. També és important confiar en gestors especialistes en aquests mercats, en lloc de gestors que es dediquen a la renda variable global. En el dilema deute de països emergents o renda variable, Conway creu que els mercats de renda variable tenen més recorregut per les seves valoracions atractives. Allan Conway també demana gosadia, i que l'inversor triï gestors actius per ser present als emergents, si cerca una bona rendibilitat, en lloc d'optar per un fons indexat ETF.